北朝鮮の度重なる軍事的な挑発に、株価が不安定になり、金が買われています。

このような局面では、有事に備えて金を買っておくというのがリスクヘッジのために有効とされていますよね。

ポートフォリオの僅かな割合を金にすることで、ポートフォリオ全体のリスクを減らすことができるとも言われます。

でも僕は、金を買うのをあまり推奨していません。

金 vs 現金

分散投資はリスクを減らすといわれています。

「2つのタマゴを同じカゴに盛るな」というやつですね。

ここから相関係数という言葉が出てきますが、相関係数とは、2つの変数がどれだけ似た動きをするかを示した値です。

-1から1までの値を取り、-1は逆相関で真逆の動き、0はお互いに関係性のない動き、1だと完全に同じ動きをします。

この数値が小さいほどリスクの分散先としては優れていることになります。

金と株の相関係数が0と仮定した場合

あなたの資産が全部で100あるとして、金と株の相関係数が0であると仮定します。

相関係数が0というのは、金と株が無関係に動くということですね。

もしあなたが100のうち、株に50、金に50を投資すれば、分散効果が働いてリスクは確かに下がりますよね。

あなたが大損するのは株が下がって、かつ金が下がった場合なので、株に全てを賭けるよりは低リスクなポートフォリオになります。

しかし、この時あなたの期待リターンは半分になっていることを考慮しなければなりません。

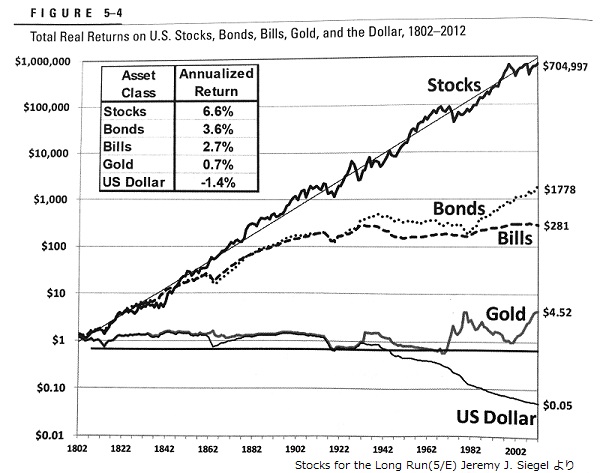

シーゲル教授の長期グラフから分かる通り、株は経済成長により長期で上昇を続けますが、金は上がり続ける保証はまったくなく、期待リターンはほとんど0であると考えるべきです。

どうせポートフォリオの半分の期待リターンを諦めるのであれば、もっと安全にリスクを減らす方法があります。

言うまでもなく、それは株50にたいして残りの50を現金で保有すること、つまりリスク資産の割合自体を下げることです。

これならば株100を保有した場合に比べて、リスクは常に半分になります。

現金にはインフレのリスクがあるので、長期では金に負ける可能性はありますが、そもそもリスクを減らそうとしてポートフォリオの一部を期待リターンのない商品に割いてるのです。

インフレ対策のためだけに新しいリスクを取ろうというのはあまり懸命だと思えません。

金と株の相関係数が-1に近いと仮定した場合

さて、上記は株と金の相関係数が0だと仮定した場合の話でした。

ところがもし、株と金の相関係数が-1に近いとすれば、話は変わってきます。

相関係数が-1に近いということは、一方が上昇したときには一方が下落する、つまり反対の動きをする傾向が強いということです。

株価が下落したときに、金が上昇する傾向が十分に強いのだとすれば、株50のリスクを打ち消して、現金を保有したときよりも低リスクなポートフォリオを作れる可能性があります。

それであれば、金を一定量持っているのも良い選択になるかもしれません。

実際の相関係数は?

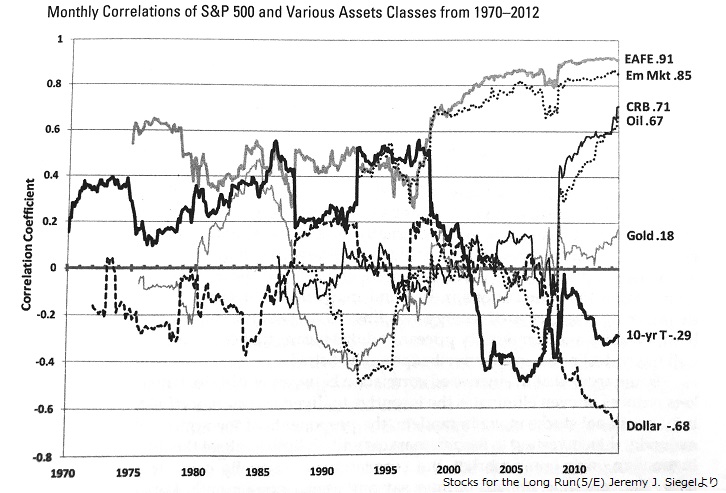

では、おなじみのシーゲル本、最新版にて更新されていた実際の各資産の相関グラフを見てみましょう。

中央の横線が相関係数0なので、これより上だとアメリカ株市場平均と似た動き、下だと逆の動きをすることになります。

ご覧の通り、相関係数というのは時期によってバラツキがあり、あまり安定していません。

このグラフは2012年で終わっていますが、最近の傾向だとむしろ金は株価に少しだけ同じ方向に動いていることになりますね。

これであればリスクヘッジのためには、金を保有するよりも現金を残しておいたほうが合理的ではないでしょうか?

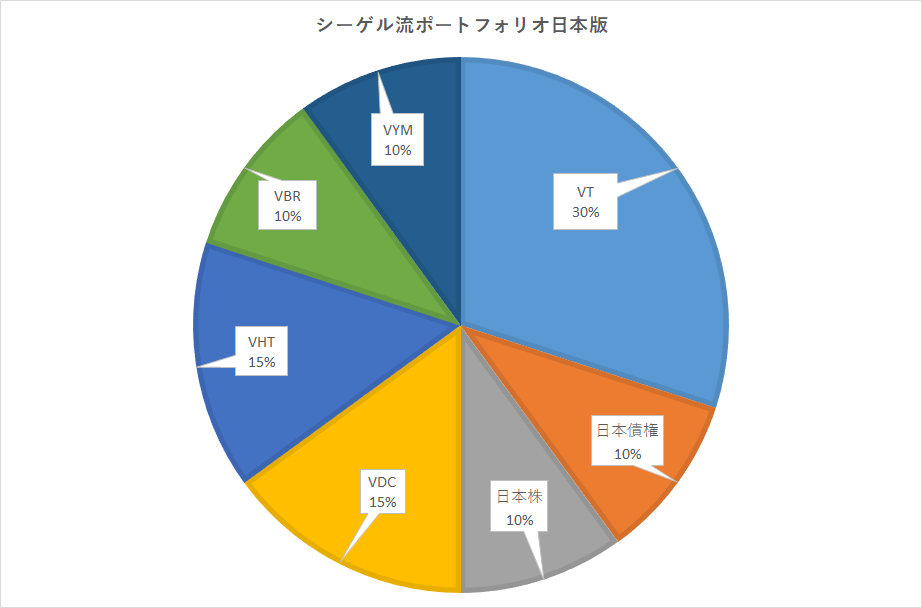

このような理由から、当サイトのポートフォリオでは金資産は採用していません。

リスク許容度の低い人であれば、株の割合を下げて債券の比率を増やしたり、リスク資産の割合自体を減らして現金、あるいは個人向け国債などの無リスク資産によって全体のリスク管理をするのが良いと考えています。

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫!

つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫! 老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説!

老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説! 米国ETFランキング まとめ記事

米国ETFランキング まとめ記事 シーゲル流、日本人向けポートフォリオ

シーゲル流、日本人向けポートフォリオ 2019年買うべき銘柄──ロコ20種2019年版

2019年買うべき銘柄──ロコ20種2019年版 絶対読んでおきたい株式投資本!難易度別おすすめ書籍集

絶対読んでおきたい株式投資本!難易度別おすすめ書籍集 運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編>

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編> ROKOHOUSE式 可変レバレッジド・ポートフォリオ

ROKOHOUSE式 可変レバレッジド・ポートフォリオ ドルコスト平均法という残念な宗教

ドルコスト平均法という残念な宗教 リスクと複利の関係についての解説<前編>

リスクと複利の関係についての解説<前編> リスクと複利の関係についての解説<後編>

リスクと複利の関係についての解説<後編> デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ

デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ 投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

お気軽にコメントをどうぞ。※管理人からのレスは期待しないでください。