あけましておめでとうございます。

今年の元旦は沖縄の西表島で迎えました。

年末に収支や紹介しているPFの現状報告などをするつもりでしたが更新が間に合わなかったので、1月中になんとかそちらも更新しようと思います。

12月中にやろうとしていたことの期限を1月末まで自然に延長しようとしていることについては、僕の自堕落な性格から導かれた帰結ではありますが、最近はランニングを始めるなど改善の兆しもみえているようですので温かく見守ってやっていただけるとありがたいです。

さて、今回はインデックスの自己相関性の考察と題されてますが、ジコソウカンセイ?なんだそりゃ?とハテナマークを浮かべている方も多いのではと思います。

自己相関とはつまりインデックスの過去の値動きと未来の値動きに相関はあるのか?という話なのですが、すごくカンタンに言い換えてしまうと、

「株は上がった後に買うのが得か、下がった後に買うのが得か?」

という問題に一定の結論を出したいということです。

上がったら売って、下がったら買う?

ツイッターなんかでも、「いまは割高だから買うのはよくない、暴落したときに備えてキャッシュポジションを多く持っておき、暴落したタイミングでそれらをまとめて投資するのが安全で確実だ」というような論調を目にしますよね?

でもこれ、本当でしょうか?

確かに同じ株を買っているのだから、暴落したときに買った人はそれより前に買った人よりも得をしているよねというような直感はわからないでもありません。

「下がった時に買えばいいのはわかってるのに心理的な問題によってどうしても高い時に買ってしまう」なんていう人もいますが、どうやら株は下がったときに買うのが正しいというのが一定の人々の支持を集めている定説のようです。

では、実際にどうだったのか、調べてみましょう。

S&P500、日経平均株価の過去データをみてみよう

ここからは実際の過去データを参照します。

このパラグラフの内容は僕の考察というよりも単なる事実です。

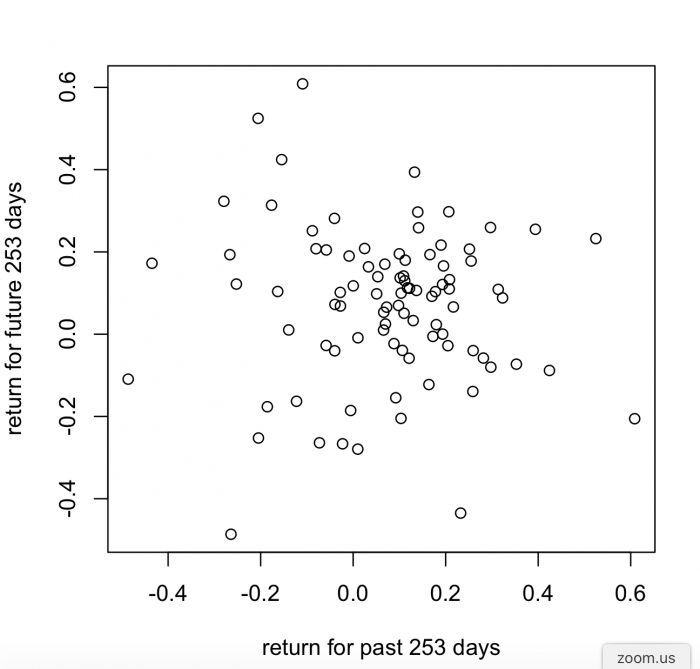

まず次の図は、アメリカ株(S&P500, 1928~2019年)までの散布図です。

横軸はインデックスが過去253日(1年分の営業日)に生み出したリターン、縦軸は未来253日に生み出したリターンとなっています。

この図のそれぞれの点が右肩あがりになって正の相関を持つ場合は、株価があがったときは連続してあがることが多いので買うべきだし、右肩さがりの負の相関であればあがったあとはさがることが多いので売るべきだというような話になるはずです。

さてどうでしょう。相関係数は-0.05ということで、ほとんど相関がないといえます。

見た目としても、右肩あがりでもなく、右肩さがりでもなく、法則性なくばらついているようなイメージを受けますよね。

例えば2019年は+30%超のリターンに終わった大豊作の年だったわけですが、横軸が0.3付近のところをみていくと次の1年も良いリターンだったことはたくさんあったことがわかってなんだか安心しますよね。

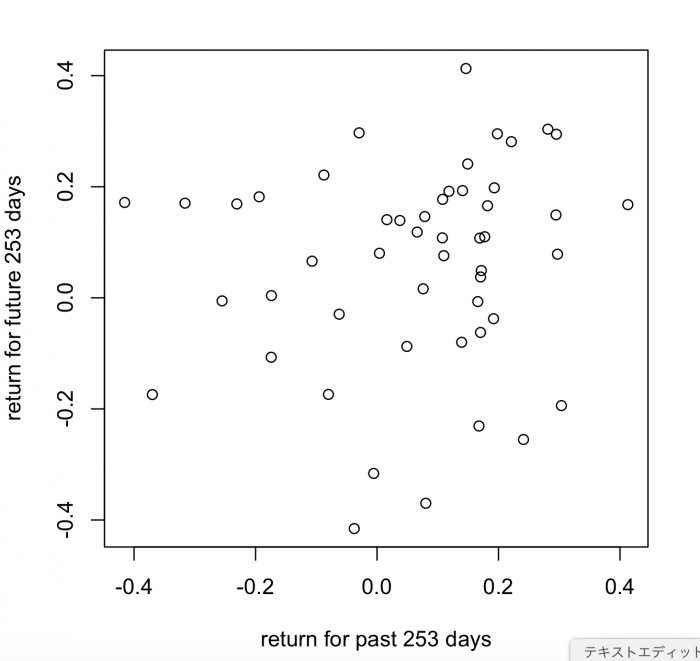

それでは次に日本株(日経平均株価1965年〜2019年)をみてみましょう。

今度は相関係数0.14と、とても弱い正の相関となりました。

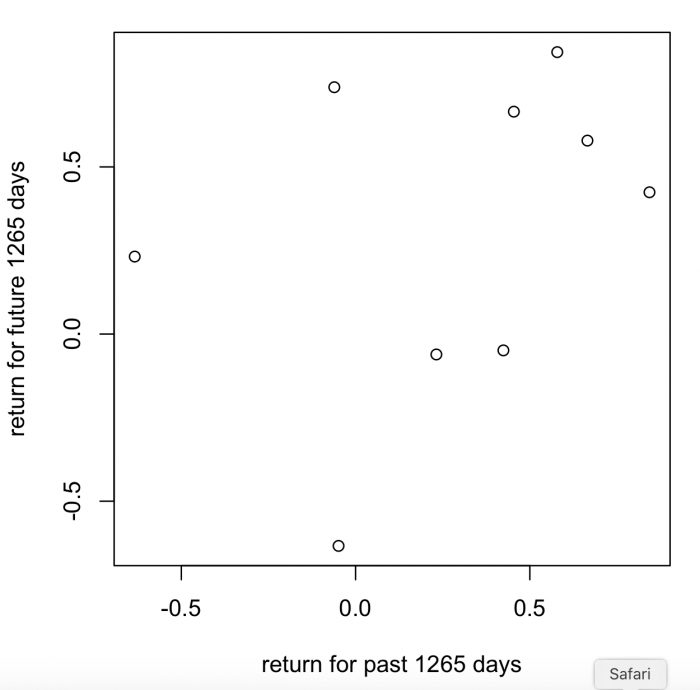

見た目的には少し右肩あがりになっているかなというような印象も受けますが、p値としても有意水準にはまったく達していないため、やはり偶然の範囲内であるといえそうです。ちなみに、短期ではモメンタムが力を持つこともあるが、長期ではバリューが勝つなんてことをいう人もいるので、試しに過去5年と未来5年のスケールでも実験してみました。

さて、こちらは点の数が少ない(重複する期間は省いているため過去のルックバック期間が長くなるとデータの数が減る)ためにやはり有意なデータとはいえませんが、驚くことに相関係数は0.33くらいと1年のときに比べて高くなってしまいました。

これがどういうことかというと、過去5年にわたって低いリターンだったときは次の5年間も低いリターンであったということで、バリュー派が主張するようなリバーサルは少なくとも日本株のインデックスにおいてはまったく起きてこなかったということになりますね。

追試等してくれる人がいることを期待して、検証したときのRのコードを貼っておきます。Function名とかが謎ですが気にしないでください、、

インデックスに大きな自己相関はない、が結論

さて、先ほどのデータを踏まえて僕個人の考察ということですが、少なくともインデックスの過去のチャートについて、上がったあとだろうと下がったあとだろうとたいした傾向はなく、いつ買っても変わらないということです。

日本株のチャートについては弱い正の相関があったとみることもできますが、少なくとも僕はこのデータをもって「日本株はモメンタム派が有利」と主張する気にはなりません。

ただ少なくとも、「暴落したときに買うと有利」というような事実はどこにもないことはわかっていただけたのではないでしょうか。

そして、ロコハウスでは何度も主張していることですが、「暴落した後だからポジションを多く持とう」というような投資法は、時間分散効果を得られないため、むしろエクスポージャーを一定に保っている人に比べてリスクがあがってしまうことにも注意を向けるべきです。

「みんなが儲かっているのだから乗り遅れてはならない!自分もたくさん買おう!」というようなことをいう人はよく批判されるのに、「いまはキャッシュを持っておいて暴落したときにまとめて投資しよう!」と言っている人が批判されないのは変な話です。ポジションをある時期に集中させようとしている(そしてその時期の有利不利は過去のチャートからは判別できない)という意味において同じことをしているのにもかかわらず、というわけです。

最後に、「暴落したときに買った人はそれより前に買った人よりも得をしているよねというような直感」はわからないでもないと先ほど述べたことについて、なぜこうした誤った直感が生まれてしまうのか、少し例え話をしてみましょう。

キャベツのアナロジー

とつぜんですがみなさん、スーパーに300円のキャベツが売っていたとしたら、どうおもうでしょうか?

きっと高いと思うはずだし、その日にどうしてもキャベツが食べたくて買ったとしても、その前日にキャベツが100円で売られていたことを知ったら「損した!!」と思うはずです。

株価があがってしまった後に買う人の心理もこれに近いもので、「昨日は同じものを安く買えていた人がいるのに!損した!」というわけですね。

でも、株価がどのように決まるのかを考えてみると、このような誤謬から抜け出すことができます。

理論的には株価というのはその株が未来に株主にもたらすキャッシュフローの合計額(正確にはそれを現在価値に割り引いたもの)によって決まります。

つまり株価が下がるときというのは、その企業内部の要因であるにせよ、外的な要因であるにせよ、その企業が未来に稼ぎ出すとおもわれる収益が低下したときなのです。

昨日は高かった株価が今日安かったとしても、その企業の未来に期待されている収益も減ってしまっているため、それを買っても何も得していないということです。

キャベツの例でいえば、昨日100円で売っていたキャベツが今日は50円で売られているのは、それはおそらくそのキャベツが腐っていると期待されているからです(そしてその予想は過去のチャートをみる限り、割と正確なのです)。

補足事項

少し補足をしておくと、バリュー投資が好きな人がこの記事を読んだら次のようなことをいうんじゃないでしょうか?

バリュー投資家が参照するものはPERやPBR等の指標であって、過去の値動きではない、と。

しかし、今回のデータをみる限り株価の下落時にミスプライシングが多く起こっているわけでもなさそうなので、仮にそうなのだとしたらバリュー=逆張りという発想は間違いだということになります。

昔読んだ本に書いてあったモメンタムの理論として、「モメンタムは企業の収益力が向上したときの投資家の過小評価によって起こる」というようなものを以前みましたが、バリュー投資もこれと同じものだということになるのでしょうか。

もちろん、今回の考察はインデックスについて考察したものなので個別株ではまた違った結論が得られる可能性はありますが、その辺も気になるところですね。

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫!

つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫! 老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説!

老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説! 米国ETFランキング まとめ記事

米国ETFランキング まとめ記事 シーゲル流、日本人向けポートフォリオ

シーゲル流、日本人向けポートフォリオ 2019年買うべき銘柄──ロコ20種2019年版

2019年買うべき銘柄──ロコ20種2019年版 絶対読んでおきたい株式投資本!難易度別おすすめ書籍集

絶対読んでおきたい株式投資本!難易度別おすすめ書籍集 運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編>

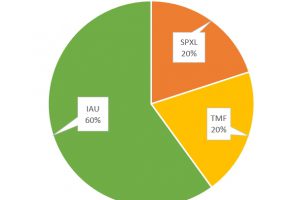

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編> ROKOHOUSE式 可変レバレッジド・ポートフォリオ

ROKOHOUSE式 可変レバレッジド・ポートフォリオ ドルコスト平均法という残念な宗教

ドルコスト平均法という残念な宗教 リスクと複利の関係についての解説<前編>

リスクと複利の関係についての解説<前編> リスクと複利の関係についての解説<後編>

リスクと複利の関係についての解説<後編> デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ

デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ 投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

いつも楽しく拝見しております。前後1年の自己相関性の乏しさから、暴落時の買いを否定的に捉えるのはこのサイトならではの鋭さと感じます。

一方で十分に分散されたインデックスを10〜20年以上の長期で見れば、平均回帰性の観点から、暴落の前後では通常より力強い値上がりがあるのではないかと直感的に感じた次第です。

今後も素晴らしい記事を楽しみにしております。

過去のリセッションが約10年ごとに1回&リセッション継続期間は最長でも約1.5年であったことを踏まえると、暴落時に買いに走る戦略を検証するのであれば、短期間の過去リターンに対する長期間の未来リターンを見るべきではないでしょうか。

はい、実は過去リターンと未来リターンの数値はいくらでも変更できるようなコードになっているので、ローカルではいろいろと試しています。

例えばですが、

ルックバック期間=21営業日(1月分)

未来リターン計測期間=253*5営業日(5年分)

で計測したときの過去S&Pの相関は-0.04, 欧州株(FTSE)の相関は-0.05程度と、やはりほぼ無相関です。

(ちなみに、ルックバック期間は重複しないように計測しているため、ルックバック期間が短いほどデータの数が増えて信頼性が高くなります。21日だと大量のデータがとれるため、比較的信頼性が高いと考えられます。)

単にたくさん載せるとブログが長くなってしまうのと、複雑なパラメータだと都合のいいデータを抜き出していると思われてしまうため、ここではシンプルなパラメータのいくつかの紹介にしていますが、リクエストいただければご希望のパラメータでデータを提示することも可能です。

ご返信をありがとうございました。

様々な期間で取っても過去のトレンドは未来のトレンドに無関係ということで、大変参考になります。

全体の中の暴落期のデータ点数は少ないと思いますので、クラスタリングしてみると色々面白そうだなと感じます(元々意図されていた客観的な証拠にはなりませんが)。

>様々な期間で取っても過去のトレンドは未来のトレンドに無関係

正確にいえば、暴落時に買うと有利という統計的な証拠はなさそう、という印象ですかね。

例えばルックバック期間を大きくすればデータ数が少なくなるため、結果が分散して正の相関だったり、負の相関があるようにみえたりもする(起算日によっても変わる)が、それにしても一貫した傾向はなさそうだしサンプル数が少なすぎてなんともいえないという感じです。

はじめまして、最近ブログの読者になりました。よろしくお願いします。

この記事を拝読しましたが、どうにも納得がいきません。

このグラフは年ごとに区切ってしまっているからそのような結果になってしまうのではないでしょうか?

月や週ごとに区切ればそうはならないのではないでしょうか。

例えば、今回のコロナの暴落で言えば3月の暴落時に買い向かって5月末に売っていればかなりのリターンを得ていたはずです。

リーマンショックや東日本大震災や2013年の5.23なども同様です。

その年のどこかで暴落が起こったとしても年内には急激に戻ってしまうので、年ごとのリターンではそのような結果が導き出されてしまうのではないでしょうか。

今回のコロナショックなんてまさにそうで、3月に暴落してもたった1か月程度後の4月末にはほとんど戻してしまっています。

そんな事は不可能だという事は承知していますが、暴落の大底ドンピシャで買い向かっていてそれが無意味なはずがないと私には経験上思えて仕方ないのです。

どこが大底かなんてわかるはずありませんし、どこがセリクラなのかもわかるはずありませんが、大きな暴落時に買い向かう事自体は否定されないように思うのですがいかがでしょうか?

>マサナギさん

すみません、とても久しぶりにブログを開いたのでコメントの承認すらできてませんでした。笑

もちろん、そういった直観を持つ方が多いのは知ってますし、わからなくはありませんが、グラフをみて都合のいいところでもしあそこで買っていたら/売っていたらなどと考えてしまうが故の誤謬です。

僕の検証を待つまでもなく、このようなことはたくさんの経済学者により検証されてきたことなのですが、いつまで経ってもこういう誤解が後を絶たないので僕自身もコードを書いて検証してみた次第です。

ちなみに、僕のコード上では期間をいくらでも切り替えられるようになっていますが、期間を短期などにしても有意に順張りや逆張り有利というような結果にはなりませんし、どこから切り取るかで結果はどちらにもなります。

コロナショックなどを説明する理屈として、ああいう局面では毎日のボラティリティが大きくなっている(未来の企業リターンの不確実性が増すからですね)から、大きく下がったり大きくリバウンドしやすいというものがあります。

つまり、大きく下げた後には大きくリバウンドを下げる可能性ももちろんありますが、大きく下げ続ける可能性ももちろんあるわけです(実際どこで下げ止まるかは予想できませんでしたよね?)。だから、ボラティリティは大きくなりますが期待値は別にあがりません。

みなさん、いいタイミングで買っていいタイミングで売れば得すると思ってるようなので、では悪いタイミングで買って、悪いタイミングで売ってより大きく損することができるかチャレンジしてみるといいと思いますよ。笑

直前に上がった株を買うと損したような気がするのも、下がった株を買うと得したような気がするのも、すべて誤謬です。むしろ、このような大衆的な思考に何かエッジがあると考えるほうが、都合よすぎるのではないでしょうか。

すいません。既に同様の指摘をされている方がコメント欄にいるようですね。

無学な私には理解できないですが、期間が短期であっても結果はそうなってしまうのでしょうか、うーむ……。