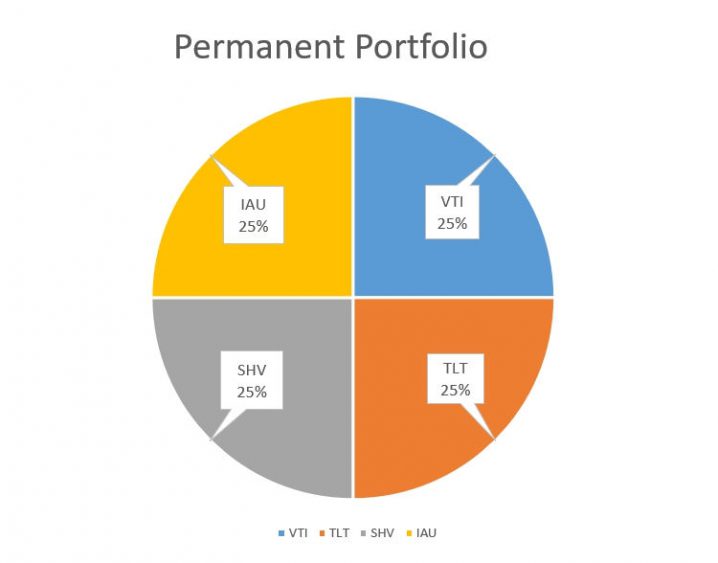

前回の記事では、パーマネントポートフォリオは安全に資産を保全するために最善の選択肢の中の一つではないかという旨をお伝えしてきました。

中編では、パーマネント・ポートフォリオにて採用する株式、債券、金、現金のそれぞれの資産について詳しく説明していきます。

本当は前後編にする予定だったのですが、文字数が増えすぎてしまったので中編をつくる事態となってしまいました。

ご了承ください。

Contents

株式

株式はProsperity(繁栄)期に主に大きなリターンをあげるアセットで、繁栄期の主な経済状態とは次のようなものです:

- 経済が拡大しており、インフレが購買力を侵食するような深刻な水準ではない

- 金利は通常低く安定しているか、緩やかに下降している

- 失業率が低く、新しいビジネスや生産を下支えする程度の経済成長を遂げている

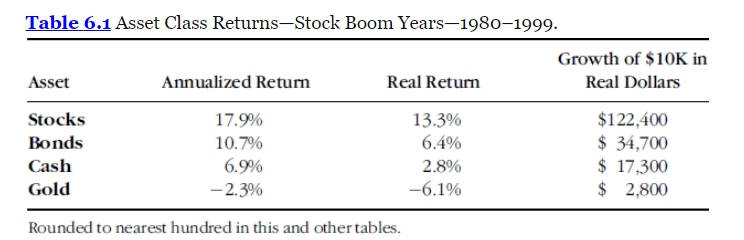

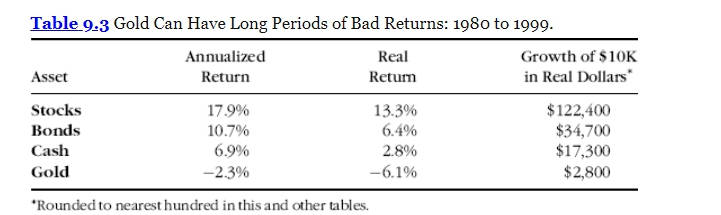

例えば1980年から1999年までの間、株式は大きく成長しました。

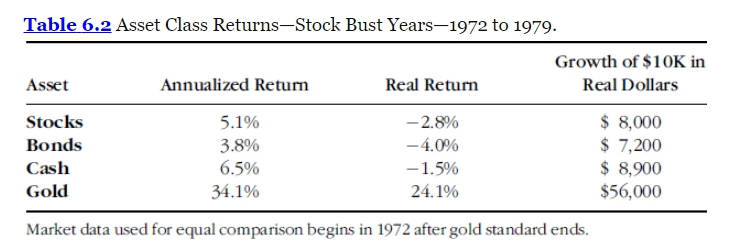

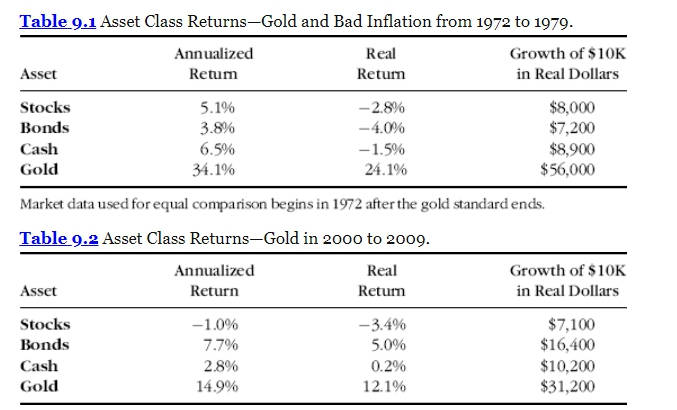

逆に、1972年から1979年は株式投資家にとっては冬の時代であったといえます。

保有すべき株式の種類

筆者が買うべきであると主張する株式にはいくつかの条件がありますが、概ね当サイトで推奨しているような低コストなインデックスファンドです。

S&P500を指数としたもの、またはトータルストックマーケット(中小型株を含む米株式全体)を指数にしたものですね。

アメリカの株式はすでに世界経済へのエクスポージャーも大きいため、これだけでもある程度世界に分散投資をしていることになるが、もし世界へのエクスポージャーを増やすのであればという前置きつきで、世界分散系のETFも紹介されたりもしていますね。

いずれにせよ、アメリカの株を中心に幅広く分散投資している低コストETFに投資せよ、ということになります。

保有すべきETFの例

著者があげるETFの例からいくつか抜粋します。

- SPY

- IVV

- VTI

- VFINX

当サイトではVTIを取り上げることが多いですが、どれも有名なETFばかりですね。S&P500またはトータルストックマーケットに追随する低コストファンドが推奨されています。

債券

債券もまた繁栄期において安定したリターンを提供するアセットで、同時に株式のボラティリティを緩和する役割を果たします。また、経済が深刻な経済危機や不安定な情勢などによるデフレーション期を迎えたときには、債券が数少ない価格を上昇させるアセットとして大きな役割を果たすことになります。

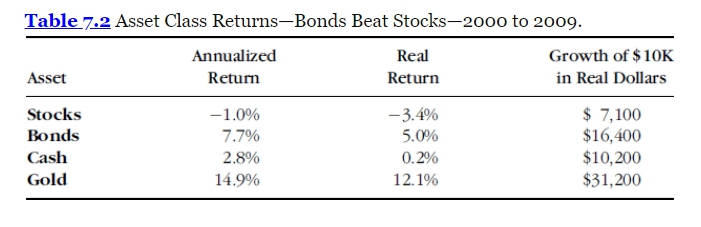

2000年から2009年にかけては、株式のリターンが奮わない中、債券は大きなリターンをあげています。

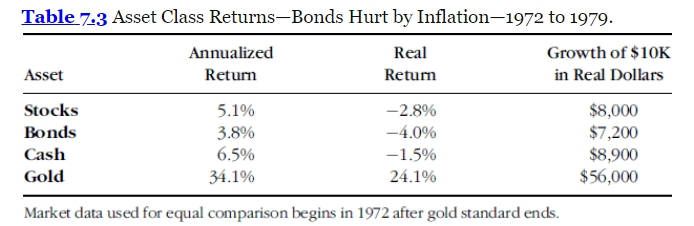

逆に、1972年から1979年のインフレーション期にかけては、名目リターンこそプラスであるものの、実質リターン上はもっとも大きなマイナス値を記録しています。

保有すべき債券の種類

パーマネントポートフォリオで推奨される債券の種類はただひとつ、残存期間25年以上の長期国債のみです。

これはなかなか面白いところで、ジャンク債や社債の他、物価連動債(TIPS)なども明確に否定しています。

理由としては長期国債を選ぶ理由として以下のような点をあげています

- デフォルトリスクがない。

- 長期の残存期間がデフレーション期において収益を得るためのボラティリティを最大化する。

- 固定金利でありインフレ調整などが入っていない。

- 信用リスク、政治リスク、通貨リスクなどが存在しない。

つまりパーマネント・ポートフォリオにおける債券の役割はデフレーション期における収益の最大化が目的だからということなのですけど、この後に紹介する金の代替としてもTIPSは不適切とされているところは興味深いところです。これについては後に金の章で詳しく説明しましょう。

保有すべきETFの例

- TLT

- VUSTX

日本でも買いやすいものとなるとTLT一択となりますね。他にはバンガードのEDVなども近い候補となるかと思いますが、本書では取り上げられていませんでした。

また、ETFに代わる選択肢として、現物の国債の購入も推奨されています。

金

金は投資家に、インフレを含む、いくつもの市場環境(政治的不安、金融危機、マイナス金利など)に対する保険を提供します。パーマネントポートフォリオが金を採用する理由として、金以外にポートフォリオの保険となりうる金融商品の存在しない局面があるということがあげられていました。

金は投資家によって金投資を好む人とそうでない人に分かれやすく、宗教論争になりやすい旨も書かれていましたが、僕もどちらかというと否定派でした。株や債券と異なり、経済成長によるプラスサムが期待できる金融商品ではないからですね。ただ、他のコモディティやTIPSなどと比較しても金のほうがインフレーションに備えるための資産として優れているといった考察は勉強になりました。

さて、まずは金のリターンが良かった時期をあげてみましょう。

逆に、1980年から1999年までの長期の期間において、金のリターンはマイナスとなってしまいました。

なぜ中央銀行や政府は大量の金を保有しているのか?

ひとつ面白かった話があったので紹介しましょう。

金によるある批判の一つは、そもそも金は色のついた金属でしかなく、実質的な価値がないじゃないかというものです。

しかし、紙幣に価値があって金に価値があるとするならば、中央銀行は金を売り払ってしまうだろうが歴史的にそうしてこなかったし、これからもそうすることはないだろうと著者はいいます。

実際に、近年の中国政府もポートフォリオの多様化のために大量に金を購入し、そのまま保有しています。

金は絶対に安全だということではなく、未来はどうなるのかわからないのだから多様なアセットを保有しておくべきという観点から、金投資を取り入れるべきだというのが本書の主張というわけですね。

金単体ではボラティリティも大きくリターンも見込めないため投資には不向きですが、株式や債券と合わせて持つことでとても良い保険になります。

TIPSがインフレ対策として不適切な理由

レイ・ダリオが推奨したといわれるオールシーズン型ポートフォリオでは、TIPSもインフレに強い資産として推奨されていましたが、本書では不適切であるとされているのでその理由をあげていきます。

TIPSを買うということは、放火魔から保険を買うようなものであるということ

TIPSにつきまとう問題として、CPI(消費者物価指数)の正確性の問題があるといいます。

CPIは今は正常に計測されていて信頼に足る指標といえるにしろ、将来のインフレ局面において、政府はCPIの数値を操作する誘惑に駆られるのではないかという疑いです。

近年でもアルゼンチンが急激なインフレになったときに政府がCPIを過小報告していたなどの実例もあげられており、お金を貸した側による数値報告を信頼すべきでないということですね。

本書では、放火魔から保険を買ってはいけないと例えられていました。笑

TIPSには十分なボラティリティが存在しない

このポートフォリオの面白いところは、株式のボラティリティを下げる手段として、ボラティリティの低い資産と組み合わせるのではなく、むしろボラティリティの高い資産(超長期国債、金)と組み合わせているところです。

それぞれの資産のボラティリティは高くても、それぞれの資産がリターンを産む期間は異なるので結果として平準化されるのだという理屈ですね。

つまり、仮にTIPSを25%の割合で保有したところで、インフレ期間における値動きも小さいため、十分なリターンが得られずに他のアセットの損失分を相殺できないということですね。

リスクパリティ的な観点からすれば、複数のアセットの標準偏差をできるだけ揃えることでより小さなリスクが実現されるとされています。株と長期国債はそこそこバランスが取れていますが、TIPSは確かに標準偏差の小さなアセットなので、同量の保有だとあまりバランスがよくないということになりますね。

TIPSは十分なストレスにさらされた歴史がない

TIPSはアメリカでは1997年から開始された仕組みらしく、まだ大きなインフレーションを実際に経験したことがありません。

つまり、TIPSがどれほど実際に機能するのかという点について、実証的なデータは何もなく全ては推測にすぎないということです。

さて、筆者のまとめは以下です。

The final word on TIPS is this: Don’t buy inflation insurance from the people causing the inflation. Stay away from TIPS and only buy gold for Permanent Portfolio to guard against inflation.

最後のまとめとして、インフレの原因になっている人からインフレ保険を買うのをやめなさい。TIPSとは距離を置き、パーマネントポートフォリオとしてはインフレに対抗するために金のみを保有しましょう。

コモディティや金鉱株もNG

オールウェザーポートフォリオでは取り入れられていたコモディティや、金の採掘を手がける会社の株式を買うことも推奨されていません。

コモディティは金と同じように機能すると信じている投資家もいるが、局面によっては保険とならないといいます。

2008年のサブプライムショックは良い例で、いくつかのコモディティファンドは45%以上の下落をしましたが金は5~10%値上がりをしました。

このように株式が危機的な状況を迎える局面における値動きはポートフォリオの保険として重要です。

金鉱株も同じように、仮に金が上昇している局面においても値動きが優れている保証はなく、実際に2008年に金鉱株企業(Ticker:XME)は最大75%に近い下落を経験しました。

保有すべきETFの例

ここでも筆者が実際にあげているETFの例をいくつか抜粋します。

- IAU

- GLD

iSharesのIAUとStreetTracksのGLDですね。IAUのほうが有名な気がしますが、GLDはティッカー名がわかりやすいのが個人的に好きです。笑

キャッシュ

最後の資産はキャッシュです。本の中ではキャッシュの章の副題が「キャッシュ、忘れられし資産」とかになってるのがちょっと面白いですね、一番身近なものであるはずなのに。笑

ほとんどの財務アドバイザーは、いくらか手元にキャッシュを残して後はすべて投資に回しなさいとアドバイスしますが、25%はキャッシュで保有すべきとするところはパーマネントポートフォリオのユニークさであり、面白いところでもあります。

本の中では、キャッシュはポートフォリオ全体のボラティリティを下げるのに役立つほか、金融危機が起きたときのリバランス用「ドライパウダー」としての役割も持っていると紹介されていて、この辺は当サイトで紹介した可変レバレッジド・ポートフォリオの思想とも似てるとも言えますね。笑

また、キャッシュは完全に現金として保有しておくのではなく、償還期限の短い国債(T-bill)などを利用することになっているので、短期国債ETFなどで代替が可能です。

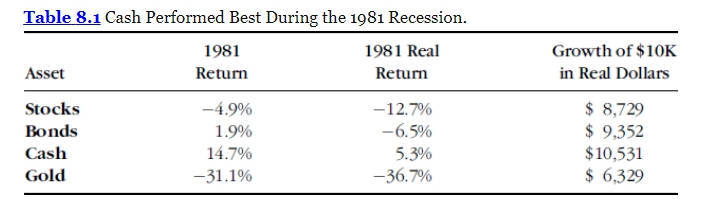

さて、それではキャッシュが輝いた年を振り返ってみましょう。

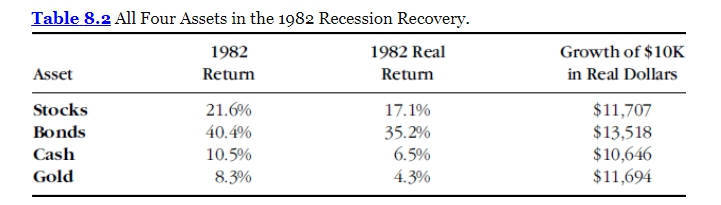

1981年はキャッシュ以外のすべての資産が大きく下落をして、翌年はほかの資産も大きく回復しました。

このときに、下落した1981年にこのポートフォリオを採用していれば、キャッシュの分をリバランスの原資として活用することができ翌年の投資成果を大きく伸ばすことができたという一例として取り上げられています。

保有すべきETFの例

本書ではT-Billを直接購入する方法も紹介されており、ETFはそれよりも優先度の低い扱いとなっていますが、ETFでは次のようなものが利用できます。

- SHV

- BIL

- VUSXX

SBI証券で購入できるのはSHV一択なので、このポートフォリオでもSHVを利用しています。

まとめ

以上、ポートフォリオで採用するアセットの解説でした。

なんか書いてたらやたら長くなってしまい、前後編で終わらせるはずが前中後編まで必要になってしまいました。。。

まあでも、僕は具体的で客観的なデータを見せながら議論を進めていくのが好きなので、いくら米株村が怪しい格言めいたものに満ちようが、ネカマブロガーが出てこようがこれからもこんな感じのスタイルで書いていきたいと思います。笑

後編はいよいよ具体的なシミュレーションや、ポートフォリオのアレンジ方法などを紹介しますのでお楽しみに!

ではでは。

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫!

つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫! 老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説!

老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説! 米国ETFランキング まとめ記事

米国ETFランキング まとめ記事 シーゲル流、日本人向けポートフォリオ

シーゲル流、日本人向けポートフォリオ 2019年買うべき銘柄──ロコ20種2019年版

2019年買うべき銘柄──ロコ20種2019年版 絶対読んでおきたい株式投資本!難易度別おすすめ書籍集

絶対読んでおきたい株式投資本!難易度別おすすめ書籍集 運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編>

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編> ROKOHOUSE式 可変レバレッジド・ポートフォリオ

ROKOHOUSE式 可変レバレッジド・ポートフォリオ ドルコスト平均法という残念な宗教

ドルコスト平均法という残念な宗教 リスクと複利の関係についての解説<前編>

リスクと複利の関係についての解説<前編> リスクと複利の関係についての解説<後編>

リスクと複利の関係についての解説<後編> デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ

デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ 投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

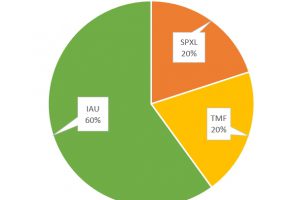

最近年初に買ったSPXLがひょっこりプラス圏に出てきて嬉しい限りです。

最近モメンタムにも関心を持っているのですが、ある程度アナリストの評価が株価に乗ったNetflixならまだしも、IQ(中国版Netflix)みたいな全ての分析を無視した上がりまくりの株価を見ると、逆に不安になったりもします。

そんな時にhiroakitさんの濃厚な分析が加わった科学的に安全なポートフォリオ記事を読むことで、一呼吸置いて株を買えるようになってます。

今度機会ありましたら、モメンタム系の記事も楽しみにしております。

天国猫さん

いつもありがとうございます。

モメンタム系の記事が楽しみだという読者の方の声が大きいので、そのうち前の続きをかけたらいいかなと思います。

実際に科学的に安全(笑)なのかどうかは僕は断言できませんけど、僕の意見としては相対的に安全なポートフォリオじゃないかとは思ってます。w

SPXLは僕もNISA枠にいれてるので、運良くここがプラスになってくれると嬉しいですねー。

こんにちは

やはりhiroakitさん、portfoliocharts.comのユーザーでしたか。

ところで、記事内「キャッシュ」で、「BILもSBI証券などで購入可能」とありますが、BILは取扱商品に含まれていないはずですが?

国内証券ではT-Bill3ヶ月物よりdurationが長くなるものの、SHVを使わざるを得ないと理解しています。

モメンタムの記事については、「ウォール街のランダムウォーカー」などという、いかにも胡散臭いタイトルの本が紹介されていたのでスルーしていたのですが、よく見れば、G.AntonacciのDual Momentum Investingではないですか。

この本の出版前から、現地では著者による論文が発表されたり、セミナーが開催されていたらしく、4,5年前?にニューヨークのS社のエコノミストからNews Letterで情報を得たのが最初でした。

ただし、Buy Strong Stuff!の考え方はよいとして、手法が拍子抜けするくらいシンプルであること、またここ何年も株式のロングオンリーで問題ない市場環境であったことなどから、現地でも遍く普及しているとは言い難いようです。

とはいえ、そう遠くないうちにデュアル・モメンタム投資の真価が発揮される日が来るのではないかという気がします。

Global Equity Momentum(GEM)は単純すぎると思いますが、Dual Momentum Sector Rotation(DMSR)で、選択肢を広げながら、うまく危機を凌げるかどうか、大いに興味があります。

motoさん

返信遅くなりましてすいません。

BILは僕も購入できないことを確認していたはずなのですが、なぜ本文にそのように書いていたのかが自分でもわかりません。笑

修正しておきました、ご指摘ありがとうございます。

モメンタムウォーカーの話でも僕が驚いたのはなぜこのような超絶シンプルなトレードアルゴリズムがこれまでチャーティスト等に発見されずに残ってきたのか、あれが本当ならアカデミズムの反テクニカル陣営は何をやっていたのかということです。

本の中でもいくつか仮説が書いてあったりもしましたがいまいち納得できませんでした。しかしエビデンス自体はなかなか強力なようなので半信半疑の状態です。

出版後のGEMなどの経過を観察して、もしアノマリーが持続しているようならチャレンジするのも面白いかなと思っています。