本日の記事は、リスクと複利の関係についてです。

僕が思うに、株式投資を複雑なものにしている要因のひとつが、複利という仕組みです。

この複利という仕組みとリスクの大きさ(標準偏差)の関連性をより深く理解することは、必ずやみなさんの株式投資ライフの役に立つことでしょう。

この記事では、簡単な統計学の知識をもちいますが、あくまで入門レベルの話ですし、できるだけ幅広い読者の方に楽しんでいただけるように配慮するつもりです。(平均値と中央値の違いがわからない方はググっておいてください)

正規分布とは?

よくETFなどの情報をみにいくと、過去のリターンの他にリスク(標準偏差)という数値が載っていますよね。

これはバラツキの大きさを意味します。

標準偏差が小さければ小さいほど結果は狭い範囲に収束しやすいし、大きければ大きいほど結果のバラツキが大きくなります(わからなければやはりググりましょう)。

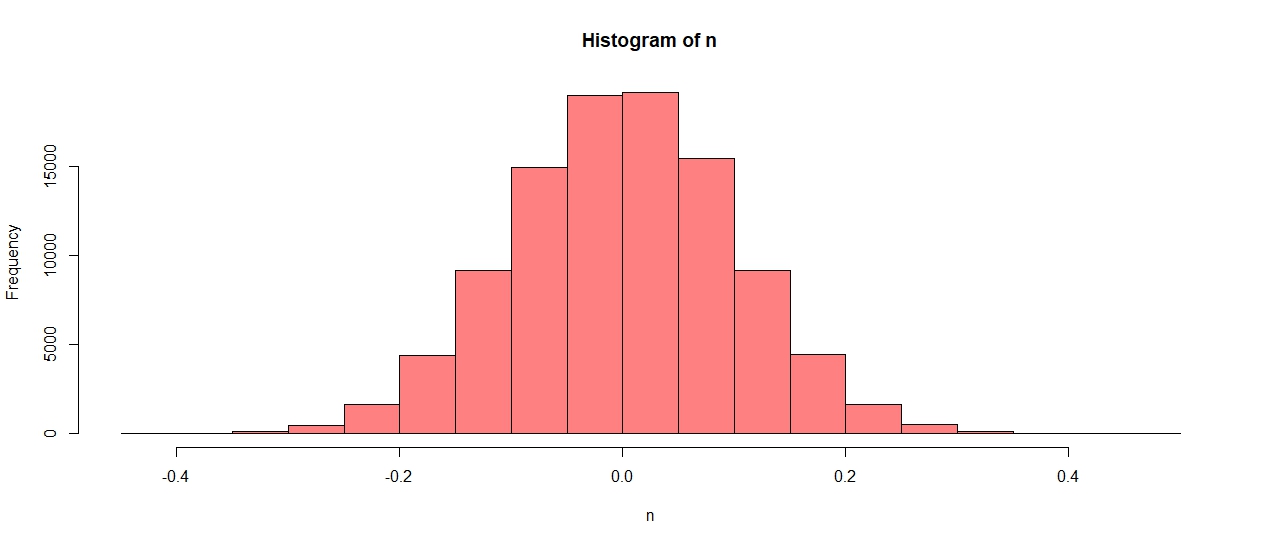

こういった左右対称のグラフ、いろんな場所でみかけるんじゃないかと思いますが、このように真ん中の平均近くに集積し、左右対称に分散していくような分布のパターンを正規分布と呼びます。

このグラフは平均0、標準偏差0.1で作成したものですが、S&Pの過去の日次リターンもおおよそこのような形の正規分布となります。

つまり、S&Pは大きく数値変動するよりも、平均的(0に近く、少しだけプラス)な値動きをする確率が高いというわけです。

さて、面白いのはこうしたリターンが正規分布する金融商品を複利で何日も持ち続けるとどのような分布となるのか?という話です。

この金融商品は平均0、つまり期待リターンは0%のはずですから、長期保有したときもやはり1倍のままである確率が高いのでしょうか?

複利の性質

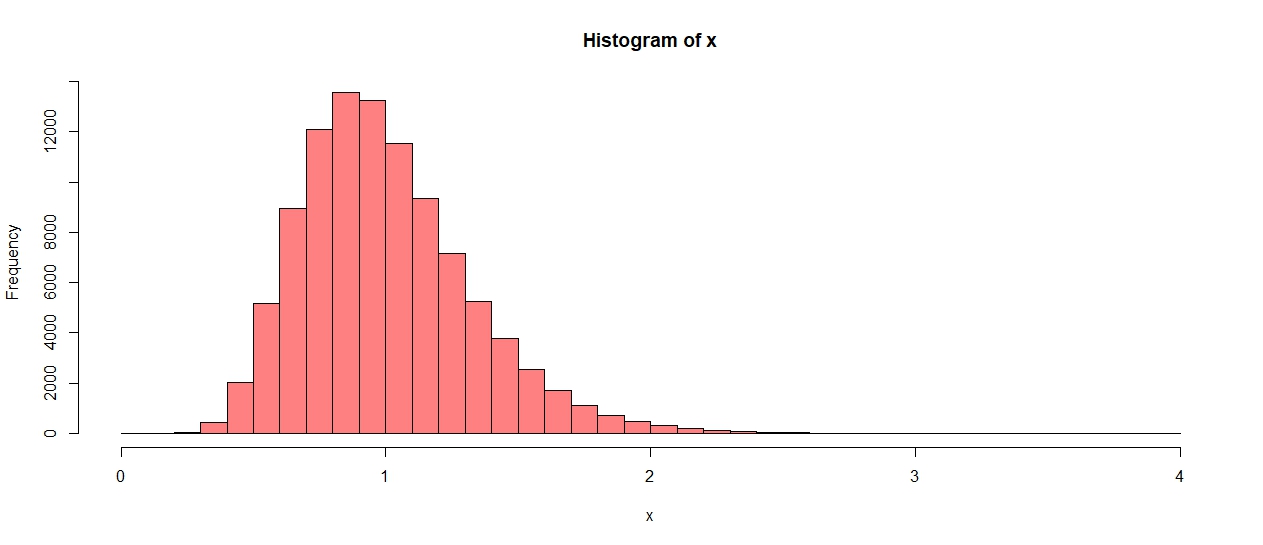

先ほどの正規分布のグラフ、平均0、標準偏差0.1(年間リターン0%、リスク10%)から得られる利回りの金融商品を、10年(先ほどの正規分布に従った乱数を10回発生させて乗算しています)間保有したときの騰落率(1倍なら変わらず)の分布はこのようになります(試行回数10万回)。

どうでしょう、先ほどのように左右対称のグラフでなくなってますね。

このグラフの性質を数値で示すと次のようになります。

| 平均値 | 1.001(≒1) |

| 標準偏差 | 0.321 |

| 中央値 | 0.958 |

| 元本割れ確率 | 55.5% |

平均リターンが0%の商品をずっと保有していても、平均値が1倍のままなのは想像通りですよね。

でもここで注目してほしいのは、中央値が0.958倍まで低下し、元本割れする確率が50%を超えた数値となっているという点です。

このグラフの両端をみると、左側は0を超えてマイナスになることはありませんが、右側は2倍以上の騰落率となっているケースもあります。

ただし、あくまで元々の期待値は0%ですので、平均を1倍に保つにはどこかにしわ寄せがくるはずで、その分グラフの中央値(結果を小さい順にならべてちょうど真ん中にくる値)が左側に偏っているわけです。

つまり、複利というのは勝率を下げるかわりに、最大損失額を限定し、さらに2倍以上の大きな利益を得られる仕組みであるということです。

リスクを上げてみる

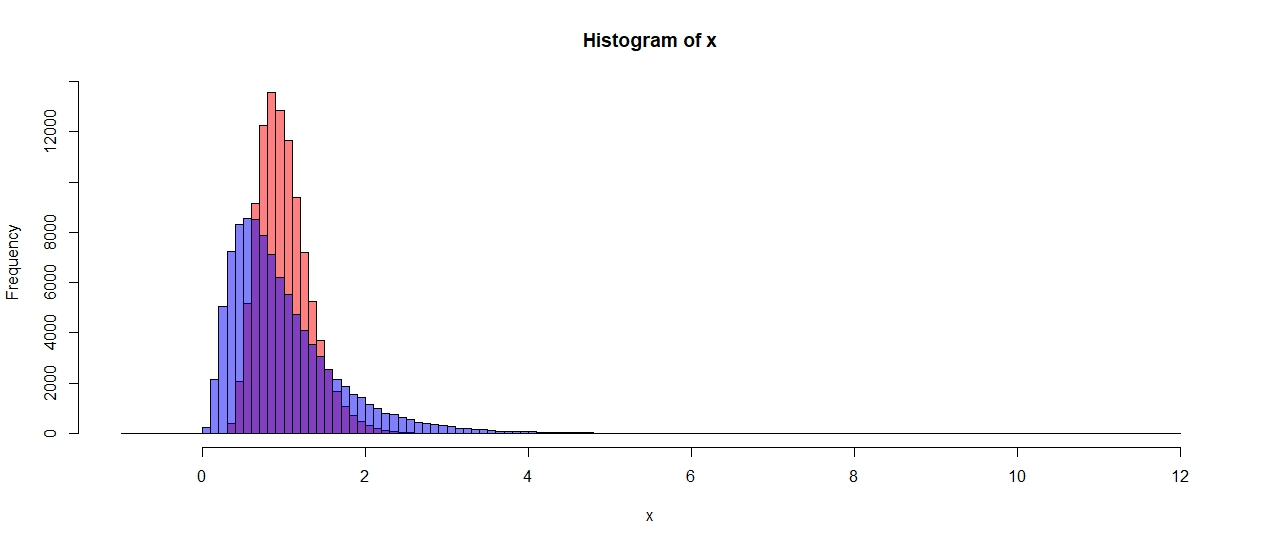

先ほどのグラフは平均0、標準偏差0.1(年間リターン0%、リスク10%)のグラフでした。

今度はそこに、平均0、標準偏差0.2(年間リターン0%、リスク20%)のグラフを重ねてみましょう。

平均は0のままですが、標準偏差は2倍となっています。

赤がリスク10%、青がリスク20%を10年保有したときのグラフです。紫になっている部分は重なり合っている部分です。

| リスク10% | リスク20% | |

|---|---|---|

| 平均値 | 1.000 | 1.003(≒1) |

| 中央値 | 0.957 | 0.829 |

| 元本割れ確率 | 55.5% | 61.2% |

グラフが全体的に左に寄っているのはリスク20%のグラフで実現された最大値をグラフ内に収めるためですが、注目してほしいのは赤(リスク10%)よりも青(リスク20%)のほうがグラフの中央値が左寄りになっているところです。

どちらの金融商品を10年間保有しても、平均的に均せば1倍にしかならないのだけど、リスク20%のほうが大きく儲かる確率が高い分、元本割れをする確率も高いんですね。

つまり、これは人々がレバレッジETFに抱いている「減価」という現象を説明しているのですが、これは別にレバレッジETFに特有の現象ではなく、複利という仕組みそれ自体の現象であるということです。

例えば、レバレッジETFの中央値が思ったよりも低くなる現象を減価と呼ぶのであれば、新興国ETFなどのリスクの高いETFもやはり減価するものと考えなければなりません。(というより全ての株式を複利で持つと多かれ少なかれ減価します。笑)

もう一つ言っておくと、実際に重要なのは中央値ではなく平均値(期待値)でありそちらは全く減りませんので、減価という説明自体が不適切です。

僕たちが考えるべきなのは、得られる期待値の振幅を、一度きりの人生の中でどのようなアセットや時間の組み合わせによって平準化していくのかということになります。

まあ、この辺のレバレッジETFの深い考察は次回の記事に譲るとして、今回は他のことを考えてみたいと思います。

個別株投資家がインデックスに負ける理由

さて、株式は複利の性質においてリターン平均値よりも中央値は低くなるという話をしてきました。

このことは、「個別株投資家がインデックスに負ける」という現象をうまく説明してくれます。

僕は以前から、個別株投資家のほとんどはインデックスに勝てないと説明されることを不思議に思っていました。

だって、インデックスというのは平均なんですから、全部の株式の中からダーツで選んで株式を購入(ただし長期保有)したときの期待リターンはインデックスのリターンと等しいはずだし、それなら普通に考えれば5割程度の投資家はインデックスに勝つはずです。

しかし、素人の個別株投資家に特徴的な売買パターンがあり、凄腕の投資家はその裏をかいてくるから勝てないのだ、というような説明も納得がいきません。

それならば、適当に素人を集めて、彼らが興味を示さなかった株式の中から購入する株式を選ぶ戦略で勝ちまくれるはずです。笑

100%はずれる天気予報というのは100%あたる天気予報と同じ価値を持つのと同様、素人の購買パターンにそれほど大きな特徴があるのなら、それは逆指標として同等の情報価値があることになります。

だから、素人が適当に買った株式の期待収益率はやはりインデックスにおおよそ等しくなるはずです。

ここで先ほどの複利の仕組みを思い出してほしいのですが、全ての株式の株価というのは複利で動いていきます。

つまり、素人の個別株投資が負けることが多いのは、そのように形成された株式市場は多数の負け株と少数の勝ち株によって構成されており、たまたま大当たりすることもある反面、負けることのほうが多いということです。

もちろん、株式投資というのは理論上リスクを犠牲にしてリターンを得ている以上、無駄なリスクを取ることはよくありませんので個別株に集中投資をすることは賢明ではないと僕は考えますが、素人だからヘッジファンドにやられて期待リターンが低いのだみたいな考え方は間違っているのではないか、ということですね。

何かのアニメで「希望と絶望のバランスは差し引きゼロ」というフレーズがありましたが、複利の性質として希望は一点に集中し、絶望はより広い範囲にばらまかれる、というわけです。

このように、「素人の利益を吸い上げるヘッジファンドの凄腕投資家」というような概念を仮定せずとも純粋に数学的な現象として説明できてしまうので、僕はこの仮説が有力ではないかと考えています。

まとめ

さて、話が脇道にそれましたが、この記事で僕が伝えようとしたのは、

複利というのは中央値(勝率)を下げるかわりに最大値を伸ばし、最小値を限定する仕組みであり、投資先の金融商品のリスクが高いほどこの傾向は強まる。ただし期待値は変わらない。

ということです。

ここテストに出るところなので覚えておいてくださいね。

今回はわかりやすくするために期待値がゼロの金融商品を仮定しましたが、次回はより実践的にリターンの存在する金融商品にレバレッジをかけるとどうなるのかなどをお見せできればと思います。

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫!

つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫! 老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説!

老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説! 米国ETFランキング まとめ記事

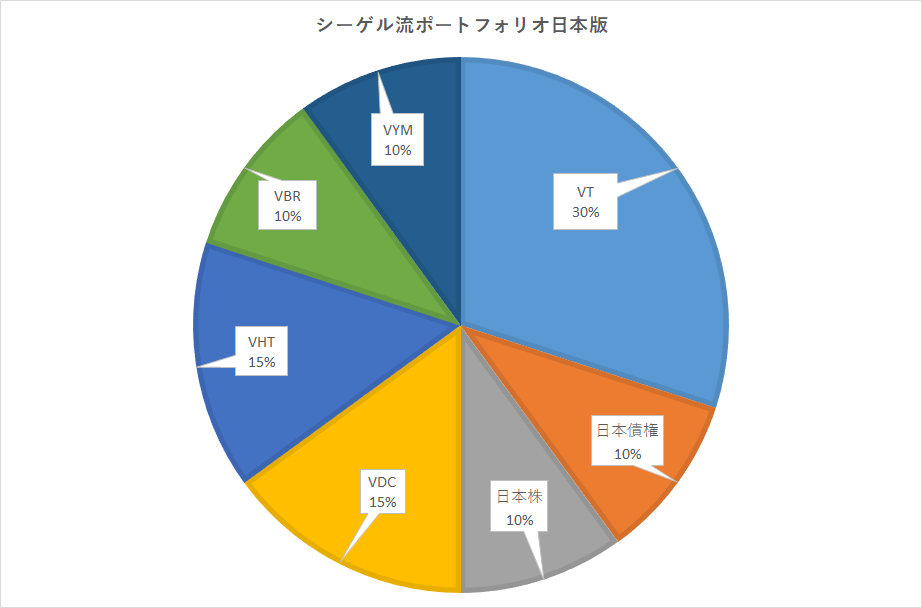

米国ETFランキング まとめ記事 シーゲル流、日本人向けポートフォリオ

シーゲル流、日本人向けポートフォリオ 2019年買うべき銘柄──ロコ20種2019年版

2019年買うべき銘柄──ロコ20種2019年版 絶対読んでおきたい株式投資本!難易度別おすすめ書籍集

絶対読んでおきたい株式投資本!難易度別おすすめ書籍集 運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編>

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編> ROKOHOUSE式 可変レバレッジド・ポートフォリオ

ROKOHOUSE式 可変レバレッジド・ポートフォリオ ドルコスト平均法という残念な宗教

ドルコスト平均法という残念な宗教 リスクと複利の関係についての解説<前編>

リスクと複利の関係についての解説<前編> リスクと複利の関係についての解説<後編>

リスクと複利の関係についての解説<後編> デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ

デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ 投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

こんにちは。

レバレッジETFの減価はロールオーバーのコストによるものではありませんか?

レバレッジETFの減価というときには、このような複利効果を根拠にした解説がされるのが一般的で、「レバレッジETF 減価」で検索すれば山ほど出てくると思います。僕はそれに反論していると考えていただいてけっこうです。

↓でTeruさんの言うとおり、今回の記事の趣旨とははずれますが別にレバレッジETFと他のETFでコスト等による乖離がどの程度あるのかについて調べてみた記事も書いてますのでよろしければどうぞ。

http://www.rokohouse.net/archives/2104

今回の話は、複利つまりベル型分布を掛け合わせた時の話です。

本文中で説明がありましたが、平均値0(ノーコスト)の場合でも減価が起きたとありますので、コストとは関係ありません。

ETF、レバETF、投資信託でのコストは平均を0からコスト分だけマイナス方向に移動させることに当たります。それはすべてにおいて共通で特定の要因というわけではありません。

複利って簡単なようで、よくよく考えるとナンノコッチャ難しいですよね。

特に利確と複利の関係が難解でして。(今回のhiroakitさんの記事の複利とは若干意味合いが違っていたらすいません)

配当を出す銘柄については、利確せずに株価下がっても持ち続けて、配当を再投資するのが、複利を活かせて一番いいと一般的に言われていると思います。

一方で、配当出さないものに関しては、利確して税金がかかったとしても、複利効果が損なわれるイメージがあまりありません。

そもそも税金は結局のところ将来的に払うものであり、且つ、例えば100万円で株買って、利益30万出ていたとしても、複利は130万円ではなく、100万円にしか効いていないように感じてしまうのです。

どうやら株価には複利が織り込まれているらしく、やはり利確は極力するなというブロガーさんが多いようですが。

その点とかも気になるので、次の複利の講義楽しみにしてます。

授業は遅れてくるけど、最前列派です。 /人◕ ‿‿ ◕人\

配当を受け取るという行為と、利確するという行為は、投資家目線ではほぼ等価です。

僕たちの投資している資産額は、保有銘柄数×価格で表せますが、利確をすると保有銘柄数が下がり、配当を受け取ると権利落ちにより価格が下がりますが、結果的に同じ資産額になればその分だけ投資をしているという事実は変わりません。

つまり、利確をした場合もその分配当を貰った時と同じだけ複利効果を損ないます。

もし期待値を最大にしたいということであれば、配当を出さない株も利確せずに持ち続けるのがただしい、ということになります。

税金については、配当のように先に払わなくて済んだ分のお金を運用して得られたリターン分が、無配当の株はお得だよね、という話ですね。

なんか説明が下手ですいませんw

ややこしい質問の回答誠にありがとうございます。

無配当だとやはり複利の効果が資産に織り込み済みなんですね。

配当と利確の比較がとてもわかりやすいです!

と言っても、今脳内がふわふわしてるので、何度か復唱しながら理解したいと思います。ありがとうございました。

グーグル広告も復活されたようで、おめでとうございます。

正規分布群からリターンが正規分布とした場合、正規分布となると思います。正規分布からずれるとすると、小側のズレが0以下になった場合の処理が問題では。リターンのマイナスが何を意味するかイメージできませんが、何か間違っている気がしてしまいます。

また、この程度のズレならば、個別株投資家の ほとんどは インデックスに勝てないとは言えないでしょう。標準偏差が非常に大きいのでしょうか。

いえ、正規分布から得られた数値を掛け算すると、偏りが発生します。

これは正規分布ではありませんが、直感的に理解するために10%のリターンと-10%のリターンが等確率で発生するとして、これを2回分掛け算します。

1.1*1.1=1.21

1.1*0.9=0.99

1.1*0.9=0.99

0.9*0.9=0.81

そうすると、この4パターンが等確率で起こりますが、ご覧の通り中央値は0.99であり半分以上の確率で元本割れをすることになります。もちろん平均としては1のまま変わらないわけですが。

ほとんどはインデックスに勝てないほどの偏りが発生する理由は、これを252日分(1年分)掛け合わせるからです。株価の1日の値動きは「だいたい」正規分布に近い分布となりますが、これを252日分もかけあわせているせいで、各株式の年間リターンは偏った分布になるのではないか、ということです。

そうでしたね。正規分布の加法性はありますが、乗法性はなく、第2種の変形されたベッセル関数になるのでしたね。

つまり、正規分布にはならない。

ありがとうございます。

個別株やETFを買うと初期的にはたいがいマイナスになる感じがするのは、これが原因なのかもしれないですね。

素朴な疑問なのですが、アクティブファンドはパッシブファンド(インデックスファンド)に負けると言われます。

チャールズ・エリスのインデックス投資入門によれば

S&P500に負けている米国株ファンドの割合

•1年:66.1%

•5年:84.1%

•10年:82.1%

しかし、これは手数料がアクティブファンドが高く、S&P500は手数料がないためでは?

パッシブファンドも手数料は低いですが、掛かりますのでS&P500に負けているのでは?

素朴な疑問すぎて申し訳ありませんが。

おっしゃる通り、アクティブファンドとパッシブファンドの差については手数料が主因ではないかと僕も考えています。

もしアクティブファンドが素人の売買のように機会損失を繰り返すような方法論に満ちているのだとすれば別の要因も考えられますが、さすがにプロの集まりですので運用手法はある程度合理的なはずです。

もちろんアクティブも個別株への集中投資をするわけではないでしょうから、この記事内容とも別の話ではないかと思います。