うさんくさいタイトルではじまりました本日のロコハウス。

あなたがこれまでに蓄えてきた、投資の世界で常識とされる事柄を一度捨て去っていただいて、柔らかい頭で読むことをオススメします。

さて、世間では未だに「レバレッジETFは長期では減価する説」がささやかれているようですが、僕はそれを否定し続けてきました。

レバレッジETFの減価の説明に使われる図は常にそれがたまたまレバレッジETFにとって不利になるようなもので、論理的に考えても実際にモンテカルロでシミュレーションをしてみても、株式にプラスの収益率が存在する限りレバレッジETFの投資額あたり期待値が高いという事実は変わらないはずだと考えてきたからです。

買ったら500円もらえて、負けたら400円とられるじゃんけんAと、買ったら1000円もらえて、負けたら800円とられるじゃんけんBがあり、合わせて10回だけトライできるとしたらどちらを何回ずつやりたいと思いますか?僕なら迷わずじゃんけんBを10回やりますね。

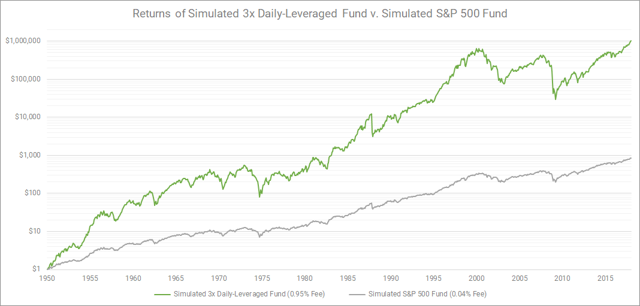

僕はSeeking Alphaという海外サイトをよく読むのですが、過去68年間の相場でレバレッジETFのシミュレーションをした記事が紹介されていましたのでまずはそちらをご紹介します。

68年間のシミュレーション結果は?

どのようにレバレッジETFの値動きをシミュレーションしたかなどの前提は記事中にありますので、もし興味がある方はそちらをご覧ください。

前提としては概ね妥当なシミュレーションになっていると思います。

また、このシミュレーションではUPRO(S&P500にレバレッジ3倍のETF)が使われていますが、SPXLでも同じような結果になります。

結果はこんな感じです。

僕の予想通り、レバレッジETFはS&Pを大きくアウトパフォームします。

期間中のS&P500の年率リターン(幾何)が10.4%だったのに比べて、レバレッジETFの年率リターンは22.6%でした。

| Since 1950-01-03 | Simulated S&P 500 Fund (S&P 500, 0.04% Fee) |

Simulated 3x Fund (3x S&P 500, 0.95% Fee) |

| Total Return | 856x | 1,054,268x |

| CAGR | 10.4% | 22.6% |

| Best Year | 50% (1955) | 219% (1955) |

| Worst Year | -37% (2009) | -85% (2009) |

| Max Draw-down | 55% (2009-03-09) | 97% (2009-03-09) |

| Longest Draw-down | 2,406 days (2000-03-24 to 2006-10-25) |

6,174 days (2000-03-24 to 2017-02-17) |

| Annual Excess Return | 6.2% | 18.4% |

| Annual Volatility | 14.2% | 42.8% |

| Sharpe Ratio | 0.44 | 0.43 |

68年前に1ドルをレバレッジETFに投資していたらどうなっていたでしょうか?

およそ100万ドル(1億円)です。

これが、人々が「レバレッジETFは1日のリターンを3倍するだけで長期では指標から乖離して減価していくので使えない」と言っていたレバレッジETFのあげた成果です。

一方で、ドローダウンはどうでしょうか。レバレッジETFは2000年から2017年までの期間に渡ってマイナスを、最大下落時の2009年3月9日には、資産最大時から97%のマイナスを記録しています。

レバレッジETFの特性として、より長く大きなドローダウンがあることは事実である、ということです。

これが先ほどの記事のタイトルにおいても、”Why you should avoid it”(なぜ避けるべきか)の理由になっているわけですね。

レバレッジETFは超長期向きである

レバレッジETFは短期投資向きであり長期投資向きでないなどと言われますが、それはおそらく逆です。

そもそも、長期投資家というのは市場の未来を予測するのは難しいという前提で取引をしている人なんですから、そういう人はレバレッジETFだろうと短期取引なんかすべきではありません。

ただしひとつだけ付け加えるとすれば、おそらくレバレッジETFは長期投資向きというよりも、超長期投資向きなのです。

期待値が高いのは事実なのですが、その分だけリターンのブレ幅も大きいので、結果を収束させるのには通常のETFよりも長い時間がかかるという話です。

これは数学的な裏付けがあるわけでもなく、直感的な話ではありますが、レバレッジ3倍のリターンを収束させるには、通常の3倍程度の期間が必要であるということなのではないでしょうか?

そのように考えるといろいろなことが腑に落ちるような気がしています。

では、リスクが高いから結局レバレッジETFは単独で採用すべきではないのでしょうか?

ひとつ、レバレッジETFを使った「超低リスク」なアイデアをご紹介しましょう。

超低リスク、1万円投資法

さて、ここでいう「リスク」というのは金融業界で使う標準偏差としてのリスクではなく、僕たちが日常生活で使う意味においてのリスクです。

このレバレッジETFのシミュレーション結果が今後も再現されるのであれば、僕たちは今すぐにレバレッジETFに1万円程度を投資して、50年間放置しておくべきではないでしょうか。

仮に最大97%のドローダウンが再び発生するのだとしても、投資する前から考えれば失われる額は最大でも9700円だけです。

そして、あなたが投資した1万円は平均的には50年後に2億6千万円程度になっています(1.226^50)。

68年待てばまだまだ増えるのですが、さすがに死んでいるだろうということで50年にしてみました。

重要なのは、あなたが資産の100%を投資する前提で考えるのではなく、このようにあなたが取れるリスクから逆算して考えることです。

未来に2億円が手に入る(かもしれない)なら、1万円程度はなくなってもいいかなというのがまともな人のリスク感覚だと思いませんか?

もちろん、50年後には物価も値上がりしているでしょうし、今の2億円と同じような価値があるとはいいませんが、老後を豊かに楽しむお金としては十分ではないでしょうか。

投資が面白いのは、単体でリスキーな金融商品に投資することが、あなたのポートフォリオ全体を大きなリスクに晒すとは限らないというところです。

投資額はいくらでもコントロールできるわけだから、そこでリスク許容度と相談していけばいいわけですね。

ニコラス・タレブも、損失は限定的だがリターンは指数的、無限に伸びるようなタイプのものに少額投資をすることが、安定していると思われるものに資金を大量に投資するよりもむしろ脆弱性にたいして強固であると主張しています。

僕がレバレッジETFに一部資金で投資をしつつも、世界分散投資や別アセットへの投資を怠らないようにしているのは、過去の統計外のリスクに備えるためでもあります。

ちなみに可変レバレッジド・ポートフォリオはもっと大きな額も運用できるようにリバランスを用いて常にリスクを一定に保ちつつ、投資額を細かく調整していく別の方式を採用したデザインとなっています。

これからの50年で年率22.6%のリターンが実現するか?

さて、ここまでは過去の数値からわかる単なる事実(Fact)でした。

では、これからの50年でも実際にレバレッジETFが存在し続け、年率22.6%のリターンを実現していくのでしょうか?

いくら50年かかるとしても、1万円が2億円になるというのは違和感がありますよね。

そもそも株式のリターンは企業の収益からきているはずで、レバレッジETFに投資した人たちがそれ以上の額を儲けることができるという構造自体に直感的な違和感を持つ人も多いのではないでしょうか。

ここからは素人考えということで話半分に聞いて頂ければと思いますが、レバレッジETFの投資対象は現物ではなく先物なので、レバレッジETFへの投資が増えれば先物の価格が大きく上昇します。

先物の価格が現物から乖離すると、裁定取引で先物の価格が下がり、現物の価格があがる圧力が生まれますから、結局レバレッジETFへの投資が増えればその分、現物株のPERも上昇し、株式の収益性が低下します。

そうなれば株式の価格もあがりにくくなるので、結果的にはレバレッジETFの収益性も落ちることになりますよね。

直感的には、こうしたレバレッジETFを通じた投資が可能になるということは、投資家の許容するPERの水準を引き上げる気がしませんかね?(もちろんレバレッジETFがリスク調整後リターンを改善するわけではないのですけれども。)

その場合もレバレッジETFが現物株よりも良い収益を生む構造自体は変わらないわけですが、そうなるとむしろ現物株に投資してるのが損なような気もしてきますよね。

このあたり、専門性の高い方がどう考えるのか聞いてみたいところでもありますが。

とりあえず本日の趣旨は、過去の相場からはこのように考えられる、ということですのでお茶を濁しておきましょうか。

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫!

つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫! 老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説!

老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説! 米国ETFランキング まとめ記事

米国ETFランキング まとめ記事 シーゲル流、日本人向けポートフォリオ

シーゲル流、日本人向けポートフォリオ 2019年買うべき銘柄──ロコ20種2019年版

2019年買うべき銘柄──ロコ20種2019年版 絶対読んでおきたい株式投資本!難易度別おすすめ書籍集

絶対読んでおきたい株式投資本!難易度別おすすめ書籍集 運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編>

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編> ROKOHOUSE式 可変レバレッジド・ポートフォリオ

ROKOHOUSE式 可変レバレッジド・ポートフォリオ ドルコスト平均法という残念な宗教

ドルコスト平均法という残念な宗教 リスクと複利の関係についての解説<前編>

リスクと複利の関係についての解説<前編> リスクと複利の関係についての解説<後編>

リスクと複利の関係についての解説<後編> デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ

デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ 投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

hiroakitさん

hiroakitさんの記事は共感できることが多いです。

昨年させていただいたコメントも上記と同様の考えをもとに、可変レバレッジド・ポートフォリオのリスク特大(SPXL60 : TMF40)を少額から開始してみようと考えた次第です(上記SPXLのみはいわばリスク超特大でしょうか)。一定の思考の冷却期間をおきましたが気が変わらなかったのでリスク特大始めています。買い増しのみでのリバランスが厳しくなった時点で最終的なリスクを小・中・大・特大から決めて(たぶん大)、その後は定期的なリバランスのみでほっておく予定です。少額から始めているので、この部分が0になっても大勢に影響はありません。そういった意味でhiroakitさんの考えと同じだなーと思いまたまたコメントしてしまいました。

いつもありがとうございます。

こんな記事を書いておいて言うのもなんですが、僕は本当はこのような投資方法には賛成ではありません。

この1万円投資法を実践した場合、自分の現金などの他資産も考慮したときのポートフォリオとしては、最初はSPXLが占める割合は1%以下かもしれませんが、50年後には99%以上に達しており、保持年数が重なるにつれて全資産のさらされているリスクが大きくなっていきます。

僕はあくまでリスクは常に一定割合を取り続けるのが経済合理的であると考えており、その意味ではこの1万円投資法が正しいとは思いません。

(この意味でドルコスト平均法も誤りであると考えています)

だから本当は他資産とリバランスをし続ける投資法が正しいと思っているのが正直なところです。

ただ、1万円しかリスクがないというと多くの人にはわかりやすいと思うから書いてみただけですね。笑

直感的には1万円しかリスクがないからいいやとかいうのはわかりやすいですし、そういう投資法を取ることが悪いとは思いませんが、これはあまり合理的な考え方ではないなとは思っています。

リスク特大、ご武運をお祈りしていますw

SPXLは、SP500なのでアメリカのレバレッジETF。アメリカ株が不調ならリターンは低くなります。VTのレバレッジETFがあれが、国固有のリスクを軽減して、レバレッジ投資ができるのではと思いました。

SPXLはSP500に連動し、アメリカの相場リスクを負っています。これに対して、VTに連動するレバレッジETFがあれば、国別リスクを軽減しつつレバレッジ投資が可能かと思います。ただ、リターンで見ると、VTはVTIに劣ると思いました。

VTへのレバレッジ商品、そのうち出るのかもしれませんね。

ただ、僕はレバレッジETFがとても合理的な商品であると考える一方で、世界のレバレッジが加速し続けることには漠然とした不安感を覚えます。

もっと金融について勉強してこのあたりの不安感が拭えるのであれば心の底からレバレッジETFを支持できるんですけどね。

一記事だけのはずなのに、なんという超濃厚記事!

いつも何度も噛み締めしながら読んでます。

レバレッジって本当に色んな見方が楽しめますよね。

私も最近はSPXLを先に買っておいて、TMFをナンピンしながら買い足すことで、下落を意識ながらこのポートフォリオを楽しんでます。

株100%とかのポートフォリオとは違って、下落もちょっとだけ楽しめるのがいいとこですよね。

中国やインドのレバレッジ投信・ETFとかは怖すぎて使えませんが、もしかしたら暴落を期待しての債券盛り盛りの可変ポートフォリオとかを組めば儲かるかもしれませんね。

やりませんけどw

TMFの下落やばいっすね。

TMFをナンピン買いしようか、リバランスのタイミングまでじっと待とうか悩み中です。

みなさんは、どう判断されますか?

もちろん皆さんがどのように判断されるかは自由ですが、一応僕としてはそういった勘による売買をまったく正しいと思いませんし、ただただ機械的にリバランスするのみです。

ちなみにここ1ヶ月のTMFの下落幅は10%程度ですが、過去をみても50%程度は平気で落ちるETFですし、長期金利が完全に反転すればそれ以上に暴落することも十分にありえるでしょう。

基本的に債券が弱い相場ではS&Pをアンダーパフォームする可能性の高いポートフォリオですし、常に勝ち続けるわけではないのでそこのところをご理解ください。

長期的にはアウトパフォームする可能性が高いと考えていますけどね。

表現が悪くてすいません。

現状のTMFが下落した状況を買い増しのチャンスととらえるか、

想定内の下落範囲なので、静観する程度なのか

みなさんは、どう見られているのかと気になった次第です。

10%程度の上げ下げは普通の事象ですが、SPXLとの乖離もあるため。

レバレッジETFという特性も鑑みて、短期的に右往左往するような状況ではない理解しましたので、機械的にリバランス時期を待ってみようと思います。

ありがとうございました。

hiroakitさん

>>株/債券の60/40ポートフォリオが1948年-2014年のいろいろな「季節」を経験したであろう期間において、最低年間リターンは-15%程度にとどまっていることはお伝えしておきます。

具体的な数字も含めて、ありがとうございます。

やはり株と債券が同時に沈むこともあり得るのですね。

ただおっしゃる通り、可変レバレッジド・ポートフォリオを行うとこで、今主流(米国株ブログ内においては)となっている株100%と比べてかなりリスクを抑えることができるのは魅力的ですね。

今後株式投資を長期に、そして前向きに取り組む為にも、債券とも仲良くして行こうと思います。

P.S. hiroakitさんの回答だけでもすごい勉強になるので、読者の質問への回答自体を記事にしてしまってもいいのでは?とふと思いました。

記事を日々書くこと自体にメリットがないのであれば不要ですが、もし記事の更新頻度にhiroakitさんのメリットがあればの話ですが。

ではでは、ありがとうございました。

↓の天国猫さんへの返信です。

株と債券が同時に下落することはありえますよ。

一般的には金利があがるときは債券の価格はもちろん下落しますし、株式の価格にも悪影響を与えると考えるのが普通ではないかと思います。

インフレ期待に引きずられて金利が上昇し、株と債券が下落するシナリオは十分に考えられますね。

しかし、これから本当にインフレ率が高まり金利が上昇を続けるかについては僕は懐疑的でありそのタイミングがいつになるのかは結局誰にもわからないことと、株/債券の60/40ポートフォリオが1948年-2014年のいろいろな「季節」を経験したであろう期間において、最低年間リターンは-15%程度にとどまっていることはお伝えしておきます。例えば「リスク低」のポートフォリオはこの60/40ポートフォリオをもう少し保守的にして2倍のレバレッジをかけたものなので、大体-30%リターンを記録する可能性はあるかなくらいに考えておけばいいんではないでしょうか。

負の相関があるというのはいついかなる場合でも逆相関をみせるというものではなくて、単にそうなる確率が高いだけの話です。

とはいえ、株式と債券はどちらも正のリターンがありますから、仮に相関係数がゼロで独立に動くくらいに思っていたとしても両方に投資する価値はあるといえます。

少なくともいえるのは、リスクを適切に調整していれば、株式100%持っている人よりは助かる確率が高いのではと思いますよ。

赤ぼっちさん

私は毎月株か債券を追加購入しながらリバランスしています。

なので、毎月可変レバレッジポートフォリオか、その他のETFを買っているのですが、TMFがうまい具合に下がっていたら、SPXLに対して割合として不足する分を購入するようにしてます。

そうすることで、SPXLとTMFの反相関を緩和しています。

ただ、手間なのと先は読めないので、こういうのが好きじゃない場合は皆さんがおっしゃる通り機械的リバランスがいいと思います。

hiroakitさん

最近株と債券が反相関ではなく、相関の傾向があり、これが長く続くと景気後退が発生するとの噂もあり、気になっています。(どっかの記事だったらのですが、失念してしまいました)

調整や景気後退時に株と債券の相関が続き、同時に下がったら怖いなと気になっています。この点はどう思われるでしょうか?

アドセンスが復活し、枕がカラッカラに乾くことを祈っております。

こちらこそなんか語気が強くなってしまってすいませんでした。

ただあくまであれは僕の意見にすぎないですし、従う必要はないというのは本心です。

他の方の意見もぜひ参考にされてくださいね。

僕の基本方針は、何が起きてもこのポートフォリオの前提が揺らいでダメだと悟るなどしない限りは機械的にリバランスを続けると思います。

今月はSPXLの分配金が返ってきたらNISAにいれる作業をするので、その時についでにリバランスをする予定ですけども、あくまでついでです。笑

がんばって記事を書いて公開した当日、なぜかグーグルにアドセンスを止められるという悲劇を経験し、枕を濡らしているところです。

レバレッジETFは、元のボラティリティが大きいほど収束させるための年月が大きくかかると思いますので、新興国レバレッジとかは向いてない気がしますね。

その点、アメリカ市場は比較的安定している方なのでレバレッジポートフォリオに関して言えばアメリカ一国でも良い気がしています。

[…] 外部リンク「超低リスクで2億円を手にするレバレッジETFによる超長期投資法とは?」 […]

刺激的なタイトルにつられて記事を拝読させていただきました。

私は、本能的にブル3倍ベア3倍といったレバレッジETFを避けてきたのですが、それは、レバレッジをかけることで資金がゼロになってしまう恐れがあるように思えたからです。

あまり基本がわかっていないので、初歩的な質問で申し訳ないのですが、こういった市場平均ブル3倍ETFというのは、たとえ一時的に97%ドローダウンすることはあっても、絶対にゼロにはならないのでしょうか。

理論的にはS&P500がゼロになることはないので、それと同じでブル3倍ETFもドローダウンの率が高くなるだけでゼロになることはない、という理解でよろしいでしょうか。

それはこちらの記事を読んでください、という感じではありますが、

http://www.rokohouse.net/archives/1439

こういったレバレッジファンドは毎日リバランスをして先物への投資額が資産の3倍になるように調整しています。

例えばファンドの資産が100なら先物300に投資をするわけですが、この日に指標が20%下落し、先物300が240になったとしましょう。ファンドの資産も60減りますので40になります。

このまま次の日になるとファンドの資産は40ですが先物は240保有していて、レバレッジ6倍になってしまうので調整して先物を120(40の3倍)まで減らします。

こうすることで次の日も同じレバレッジ比率を維持するわけですが、このような取引をすれば1日で指標が33%以上動かない限りは理論上資産が0になることはないわけです。

いつも楽しく読ませていただいています。

ところで、何も調べずの直感的な感想なのですが、レバレッジをかけるということは、発行体の信用リスクにより、例え、インデックスの株式が0にならなくても、レバレッジETFが0になることはあり得るのかなぁと思いました。

レバレッジには必ず信用力があり、価格が下落した場合には、信用部分が取り上げられたり、信用を維持するために何かを求められます。

個人だと、強制ロスカットだったり、追証だったりですよね。

会社だと、持っている資産や利益力をお金を貸してる側から見積もられた上で資金調達するはずですが、世界的な金融危機で、持っている資産の評価額が流動性リスクによって査定不能になったり、会社の先行きが怪しまれると資金調達ができなくなります。

レバレッジがかかってる状態で、資産が下落し、発行体がそのレバレッジを解除せざる得なくなると、価格が0になることはあるのかなぁと感じました。

もちろん、リスクがないところにリターンはないですし、BNDとの組み合わせであれば、BND部分の価格は0にならないでしょうから、無一文にはなりませんね。

そういうリスクも許容してポートフォリオを組むのは、全然アリだと思います!

レバレッジETFのリスクについては、具体的にどのようなリスクがあり、どれくらいの確率で起きうる事象なのかを検討することが大切だと思います。

僕自身もすべて理解しているわけではないので、もう一度プロスペクトをすべて読み直したり、デリバティブの本を読んで勉強して考えうるリスクを羅列してみようとは思っています。

貴ブログいつも参考にさせていただいております。このたび本ブログに背中を押されれてSPXLを100ドル分購入してみました。SPXLには前から興味があったのですが、可変レバレッジドポートフォリオは私には難易度が高く感じていたところ、一気に敷居を下げていただいて大変感謝をしております。

拙ブログでも取り上げさせていただきましたので、宜しければご参照ください。

http://niftyfifty.blog.fc2.com/blog-entry-341.html

引き続き、宜しくお願いいたします。

ブログに取り上げていただいてありがとうございます。

100ドルの投資資金だと、それなりの額に育つまでかなりの年月がかかりますが、宝くじでも買ったつもりで保有しながら楽しんでいただければよいかと思います。笑

いつあがりますか?記事のとおり投資して大損こいてます。

超長期投資の意味わかりますか?

>これは数学的な裏付けがあるわけでもなく、直感的な話ではありますが、レバレッジ3倍のリターンを収束させるには、通常の3倍程度の期間が必要であるということなのではないでしょうか?

もしかしたら√3倍かも

>損失は限定的だがリターンは指数的、無限に伸びるようなタイプのものに少額投資をすることが、安定していると思われるものに資金を大量に投資するよりもむしろ脆弱性にたいして強固である

本筋からは逸れるのですが、上記の観点から見て生命保険などの保険商品についてどうお考えになるか伺いたいと思います.

多くの投資ブロガーは保険商品について否定的な立場の方が多く、私も不必要かなと考えていますが、ふと気になりました。

まあリターンは指数的でもなく無限に伸びるわけでもないし、期待値が負になることはわかるのですが、有事のリターンは掛け金に対して十分大きいので当てはめてもよいのではないかと考えています.

質問ありがとうございます。

タレブの話を、「少額でもたくさん利益がでるものに賭けろ」というだけに解釈してしまうと、例えばじゃあ宝くじは買うべきなのかとかなんとでも言えてしまうし、その商品を買うべきかどうかは単にその期待値次第なところがあるので、保険商品においても適切だとは思いませんね。

どちらかというとビジネス的な思想として、「複利のあるものにBETせよ」というのは価値のある言葉だと思います。

ちなみに僕も保険については最小限の掛け捨てのみにすべきであり、学資保険などの貯蓄性の強いものはいらないと思ってますね。