週末は可変レバレッジド・ポートフォリオの記事に大きな反響をいただきまして、ありがとうございました。

ブログへのSNSからの流入がブログ村や検索からの流入を超えたのははじめてで、Twitterを中心にいろいろな方が読んでくださったようで嬉しかったです。

まずはじめに、Twitterでこのポートフォリオに興味を持ってくれた方が、より長期のデータを使った検証記事を書いてくださいましたので、そちらを紹介させてください。

カーネルさんによる検証

ポートフォリオ記事を投稿した翌日にこのような検証がなされていて、世の中には優秀な人がいるものだなというタメ息がでてしまうようですが、いくつか確認できたことがあります。

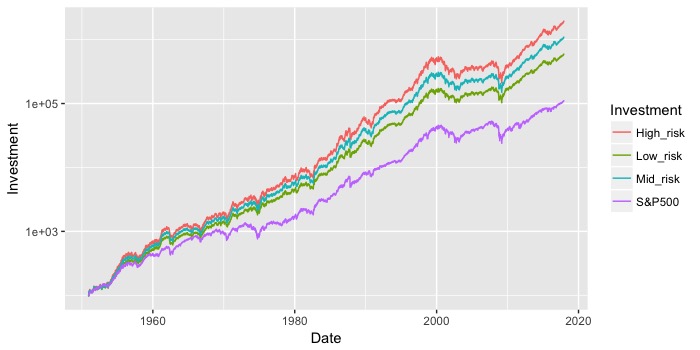

まず、ブラックマンデーやリーマンショックなどの急激な下落時に、再起不能なダメージを受けていないということ。

これについては債券からのリバランスをすることで持ち直せることは概ね予想通りでした。

あと1点、僕が個人的に興味があったのは1966年から1981年までのポートフォリオの推移です。

この期間は米国株式が歴史上もっとも長期間低迷した時期で、レバレッジETFがボックス相場に弱いという話を考慮すれば、インデックスよりも低迷を続けてもおかしくはありません。

実際にはこの通り、どのポートフォリオでも1960年からしばらくのリターンは横ばい傾向ですが、その状態から回復したのはROKOHOUSE式のほうが早かったことがわかります。

ハイリスクなポートフォリオにおいては、2000年前後のITバブル崩壊のショックが大きく見えるところには注意が必要ですね。

やはり不況期のダメージは概ねS&P500と同程度にとどめながらも、好況期に一気に差をつけるポートフォリオであるというくらいの解釈になりそうです。

いずれにしろ、長期でS&P500をアウトパフォームする可能性は高いと言っていいのではないでしょうか。

(ちなみに、これ縦軸は対数スケールですのでグラフ上は僅かな差にみえても実際のリターンには凄い差がつきます。)

ただし、カーネルさんもおっしゃっている通り、シミュレーションはあくまでシミュレーションであり、いくつもの前提をもとに計算した結果であることを忘れてはいけません。

僕が参考にした海外サイトでは、SPXLに比べてTMFはTLTを単純に3倍したリターンよりも乖離が大きいという検証がなされていて、僕が過去データを分析したときもそのような印象を受けました。

つまり、ここまでのリターンを単純に想定してしまうのは少々やりすぎであり、読者の方にはもう少し控えめなリターンを想定していただければとは思います。

素晴らしい検証をしていただきまして、カーネルさんには改めてお礼を申し上げます。

レバレッジド・ポートフォリオを作ったきっかけ

実はこれに近いポートフォリオは海外ブログなどでも紹介されており、僕がそのことを知ったのはレバレッジETF記事を書いたときの読者の方からの問い合わせがきっかけでした。

しかし、単純にSPXLやTMFをかけ合わせたポートフォリオではリスクが大きすぎるし、海外で推奨されているようなVXXといったような変わり種ETFは日本では買えない上に、VIXという指数(恐怖指数)にBETをするといった本来の株式投資とは距離を感じる代物です。

そこで、リスクを通常のインデックス投資家と同程度までに下げたポートフォリオで、なるべくシャープレシオの高い組み合わせをバックテストを繰り返して作成してみたわけです。

この作業にはいくつか制限がありました。

- 日本で使われているETFしか使ってはいけない。

- 個人投資家でもリバランスがし易いように、それぞれのETFの比率を低くしない。

- リターンのないETFは用いない。

- レバレッジ率を操作しやすいシンプル構成にする。

日本で使われているETFしか使わないというのは日本人向けに書いているブログとして当然かと思いますが、2つ目と3つ目は特に悩んだところでした。

金を採用すべきか?

最近よく耳にするヘッジファンドの帝王と呼ばれるレイダリオのポートフォリオには金が入っています。

彼の手法は、徹底的にリスクの低いポートフォリオを作ってそこにレバレッジをかけていくことで有名ですが、金はシーゲル教授のおなじみのグラフからも分かる通り、リターンのある商品ではなく、完全にリスクのヘッジを目的とした金融商品です。

僕はこのような商品を採用するのに根強い不信感を持っていて、それはほとんどそのまま金融工学というものへの不信感でもあるのですが、平常時のリスクのみを前提に計算して非常時のリスクは無視するというのが正しいのだろうかという疑問です。

仮にサイコロが2つあり、大きい目なら得、小さい目なら損をするとして、2つ目のサイコロが9割の確率で1つ目のサイコロと逆の目を出すとしたら、リスク管理の観点からは投げるべきなのでしょうか?

確かに平均的にリスクを下げるというのはそうなのかもしれませんが、例えば原発事故はまさにこのようなリスク管理のもとで起きた事故であるともいえるわけで(原発の善し悪し自体を議論するつもりはありませんが)、「経済合理的」だったはずの原発は現実には莫大な除染費用を垂れ流し続けてるわけです。

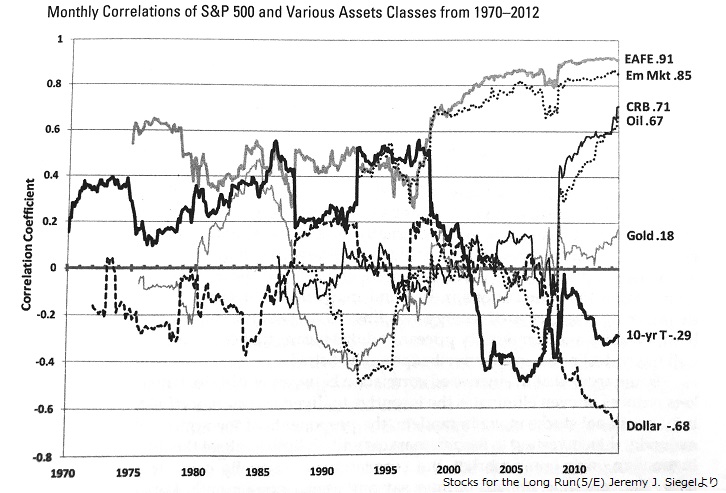

また、以下のように相関というのは期間ごとに変化するものでもあります。

プラスリターンのみのシンプルな構成へ

僕はこうしたことから、株式と債券といった、長期で確実にリターンを生んでいる金融商品に絞ったシンプルでわかりやすいポートフォリオを作りました。

レバレッジETFというものについて、僕も完全に理解しているかといわれると怪しいところがあることは否定しませんし慎重になる気持ちもわかりますが、過去の推移をみたり、乱数でシミュレーションをしてみた結果からは極めて有効な投資手段であると考えています。

何よりも、例えば「リスク低」のポートフォリオにおいては非常に安定性の高いBNDで資産の50%を常に保持しますので、この時点でリーマンショックの最大ドローダウンでー61%を記録したVWO(新興国株)を100%持つよりも安全であることがわかります(同年BNDの最大ドローダウンは-4%程度です)。

BNDも、TMFも、SPXLも、リスクの大きさに差はありますが、そのどれもが確実にプラスのリターンを持つ商品であり、変な指数に投資をするような怪しい金融商品からは距離を置いたポートフォリオがROKOHOUSE式のポートフォリオとなっています。

さらなる検証を求む

僕はすでにこの投資法をはじめてしまっていますが、より確実なデータが欲しい方もいらっしゃるのではないかと思います。

僕自身による検証というのはバイアスがかかる可能性もありますし、第三者の方がさらなる検証をしていただけると、よりいろんな人に安心して採用していただけるのではないかと考えているので、もし検証をしたという方がいればブログで紹介させていただきたいと思いますので、ぜひぜひ、よろしくお願い致します。

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫!

つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫! 老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説!

老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説! 米国ETFランキング まとめ記事

米国ETFランキング まとめ記事 シーゲル流、日本人向けポートフォリオ

シーゲル流、日本人向けポートフォリオ 2019年買うべき銘柄──ロコ20種2019年版

2019年買うべき銘柄──ロコ20種2019年版 絶対読んでおきたい株式投資本!難易度別おすすめ書籍集

絶対読んでおきたい株式投資本!難易度別おすすめ書籍集 運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編>

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編> ROKOHOUSE式 可変レバレッジド・ポートフォリオ

ROKOHOUSE式 可変レバレッジド・ポートフォリオ ドルコスト平均法という残念な宗教

ドルコスト平均法という残念な宗教 リスクと複利の関係についての解説<前編>

リスクと複利の関係についての解説<前編> リスクと複利の関係についての解説<後編>

リスクと複利の関係についての解説<後編> デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ

デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ 投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

お気軽にコメントをどうぞ。※管理人からのレスは期待しないでください。