分散投資はリスクを下げる、このことは広く知られているのでいまさら解説するまでもないと思います。そこで、この記事ではもう少し踏み込んだ話をご紹介したいと思います。

実は僕は元々、リスクの選好度が高く、そんなことよりも期待値を重視するタイプの性格でした。

もし仮に株というものが全体的に成長するのであれば、その中のうちの株をランダムに買ったところで期待値は変わらないはずだから、むしろ適当に株を選んでみるのも面白いかな、なんて思っていました。

この考え方が明確に誤りだということに気づいたのは、「ウォール街のランダム・ウォーカー」を読んだときからです。

Contents

リスクプレミアムという考え方

世の中にうまい話はない、という格言があります。

もし株式が長期的に成長するものであり、誰もがそれに参加できるのであれば、どう考えてもうまい話に思えますがそうではないのでしょうか?

株式が僕たちにとって美味しいものであり続けてくれている理由、それは人々がリスクを取ることを嫌うからです。

もし株式がノーリスクで利益の出るような投資商品だったとすれば、たちどころに資金が集中し、うまみはなくなってしまうというのが経済合理的な考え方です。

つまり、株式の利益はリスクを取ることの対価(リスクプレミアム)として与えられている、という認識がまず基本となります。

このことは、大型株と小型株の平均的なリターンを比べてみてもわかります。小型株は値動きが大きい反面リターンが大きく、大型株は値動きが小さい反面リターンが小さくなっています。

さて、ではここで問題です。

リスクをより大きく取ることで大きなリターンが与えられるのであれば、分散投資をしてリスクを減らしたときのリターンは個別株に集中投資したときのリターンよりも小さいのでしょうか?

システマティックリスクと非システマティックリスク

実は、リスクには取ることに意味のあるリスクとそうでないリスクに分けることができます。

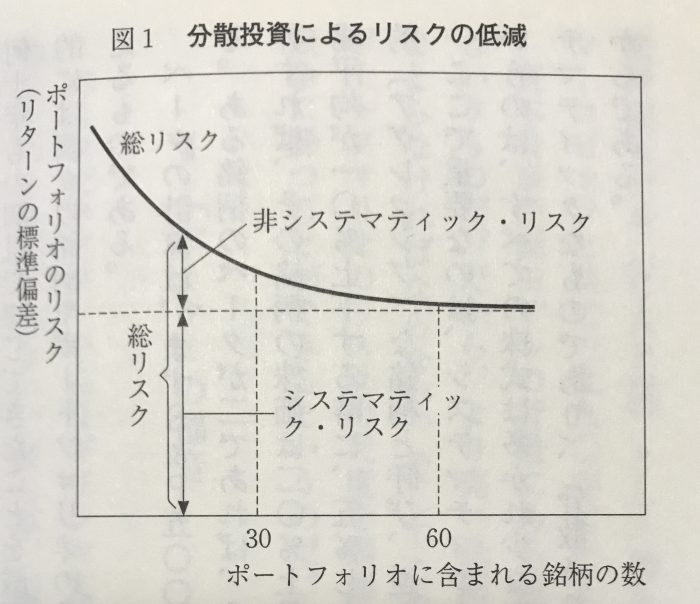

上記のグラフは、ポートフォリオにおける横軸の銘柄数に対して、縦軸が標準偏差(リスク)となっているグラフです。

このグラフを見ていて面白いのは、いくら分散投資をしても途中からリスクの下がり幅が下がり、一定のリスクが必ず残る形となっています。

このことは、投資をしている人であれば経験的に知っていると思いますが、個別の株価というのは独立に動いてるわけではなく、国単位での景気動向に左右されたりだとか、政治的リスクなどに応じて上下することから起こる現象です。

分散投資によって解消できる部分のリスク=非システマティックリスク

分散投資によって解消できない部分のリスク=システマティックリスク

と呼びます。

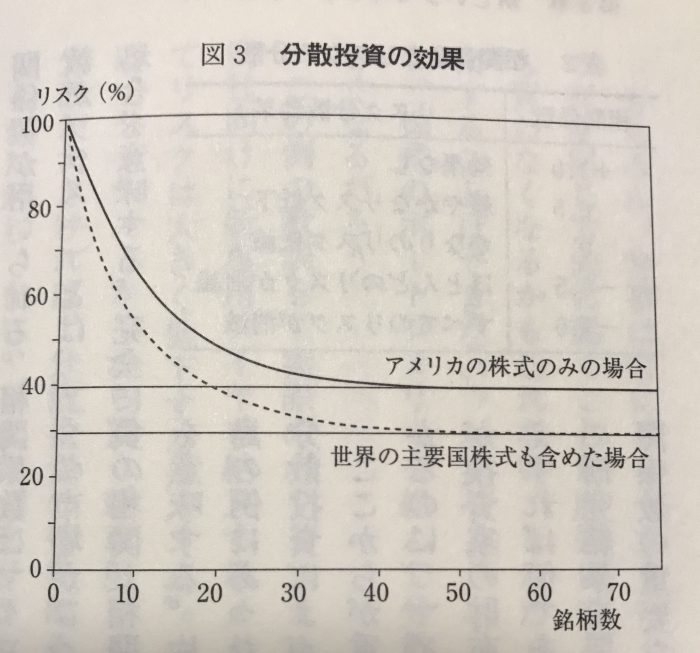

また、国単位でのリスクがシステマティックリスクに含まれる部分については、国際的な分散投資をすることでリスクを下げることができます。

このことも、国際的な分散投資が推奨される重要な論拠です。

さて、現代的なポートフォリオ理論の研究においては、リスクの対価が利益となるのであれば、この分散投資によって解消できない部分のリスクこそが本質的な利益の厳選になるのではないか?という検証が行われることになります。

分散投資によって解消できる部分のリスクについては、正しくポートフォリオを作った場合にはリスクになりえないからです。

このような理論を元にして、全体の株価の平均的な値動きに対して、どれだけその個別の株が変動するかの指標であるβ(ベータ)を算出し、このβの高い銘柄でポートフォリオを構築すれば正しくリスクを取っている分、期待値が高くなるのではないかという仮説です。

結果的には、必ずしもこの仮説通りには現実の株価は動いていないようですが、これは逆に投資家にとってはチャンスと考えることもできます。

もしβが低くても利回りの高い株があるのであれば、その株を信用買いすることによって、同じリスクで高い利回りを叩き出すことができるからです。

個別株への集中投資はリスクの無駄な取り方である

このように、常にリスクと利回りは一対のものとして考える必要があります。

資産の一部を個別株に投資している人は、どうして資産のもっと大きな割合を分散投資しないのでしょうか?そうすることによって、同じ量のリスクを取りながらもっと大きな利回りが期待できるのは明白です。

このような考え方をすると、低リスクかつ高利回りな銘柄というのは、経済合理性からはずれたアノマリー(非合理的な偏り)であり、かつ僕たち個人投資家にとって奇跡的な魅力ある商品であることがわかります。

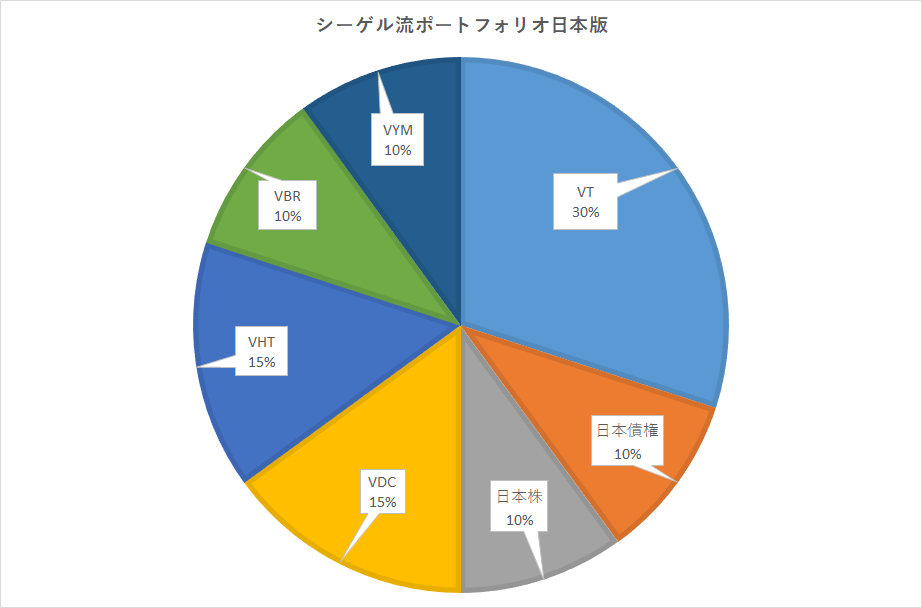

その代表格が、このブログでも推奨しているVDCやVHTというETFなのです。

ポートフォリオを作るときは、各銘柄が、どれだけのリスクに対してどれだけの期待値を持っているかを検証する必要があります。比較的ローリスクなポートフォリオにするのであれば、全資産における株式投資の割合を増やすことができるのです。

過去の僕にアドバイスするとするならば、

「リスクの選好度が高いのはいいことだ。君は他の人よりもより高い利回りを手にすることが出来るだろう。しかし、正しいリスクの取り方をしなさい。いくら非システマティックリスクをとっても君の期待値はあがらないぞ。」

ということになるわけです。

結論:分散投資をすることによって不要な非システマティックリスクを下げることによって、その分だけ株式を購入する枚数を増やすことによって同じリスクでリターンを高めることができる。

みなさんも、もし友人に任天堂株の個別投資をしてる人がいたら、もっといいやり方があるかもよ、と啓発してあげるとよいかもしれません。

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫!

つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫! 老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説!

老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説! 米国ETFランキング まとめ記事

米国ETFランキング まとめ記事 シーゲル流、日本人向けポートフォリオ

シーゲル流、日本人向けポートフォリオ 2019年買うべき銘柄──ロコ20種2019年版

2019年買うべき銘柄──ロコ20種2019年版 絶対読んでおきたい株式投資本!難易度別おすすめ書籍集

絶対読んでおきたい株式投資本!難易度別おすすめ書籍集 運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編>

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編> ROKOHOUSE式 可変レバレッジド・ポートフォリオ

ROKOHOUSE式 可変レバレッジド・ポートフォリオ ドルコスト平均法という残念な宗教

ドルコスト平均法という残念な宗教 リスクと複利の関係についての解説<前編>

リスクと複利の関係についての解説<前編> リスクと複利の関係についての解説<後編>

リスクと複利の関係についての解説<後編> デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ

デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ 投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

お気軽にコメントをどうぞ。※管理人からのレスは期待しないでください。