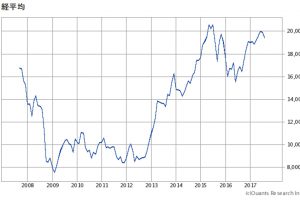

日経平均が17日も上昇し、連騰記録を11日に伸ばしました。

11日連続で上げたのは2015年5~6月に12日連騰して以来、2年4カ月ぶりです。

個人的なことを言えば、1ヶ月半前ほどに日本株の予想PERが14を割った時期があり、その時期に日本株を買い足しているので率直に嬉しいのですが、巷では過剰な加熱を警戒する声も増えてきました。

アメリカは連日、割高説がささやかれていますが日本、また他の国々のバリュエーションはどうなっているでしょうか?

世界のバリュエーションを比較してみよう

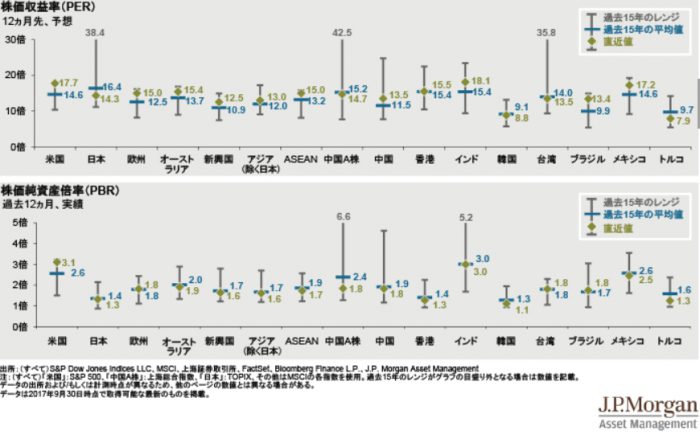

JPモルガンでよい資料があったので掲載します。

これは9月30日までのデータということですが、最近の日経平均の予想PERはおよそ15です。

こうしてみると、日本株のPERはまだそれほど高くないと思われます。

少し前にPERが14を割っていた頃に比べると平均的なPERに戻ってきたといえますが、足元の数字が順調なこともあり、心配するレベルではないでしょう。

逆にアメリカはPERをみてもPBRをみても、やはり加熱気味とみるのが妥当です。

またこのデータを見たときに、目を引くのがインドのバリュエーションの高さですね。

やはり加熱した新興国への投資は危険か

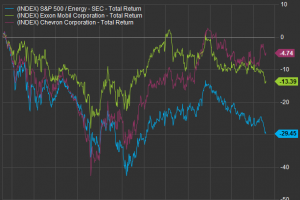

つい先日にはバフェットが「インドには多くの投資機会がある」と発言し、米国への集中投資から脱するようなことをほのめかした発言をしていたようですが、シーゲル教授の警告である「成長の罠」を考えるのであれば、PERの高い成長国への投資はやはり危険が伴います。

次の表もJPモルガンからですが、それぞれの年にどの国のリターンが良かったかがわかりやすくまとまっています。

こうしてみると、インドが毎年上位を占めていてリターンが良さそうに思えるんですが、右から2番めの年率リターンをみるとあまり高いリターンになっていないんですよね。

インド株はあがったときは1年で100%以上も値上がりをしたりするのですが、落ちたときの下落幅も激しく、結局米国にリターンでは負けています。

現状でも、PERが他の国と比べてもだいぶ割高になっているので、インド一国に投資をする気にはなれませんね。

新興国への投資はこれからますます重要になるとは思いますが、それぞれの国の過去のデータを見ているとリスクが高すぎて、やはりVWOのような分散ETFでの投資が最適だなとあらためて思いました。

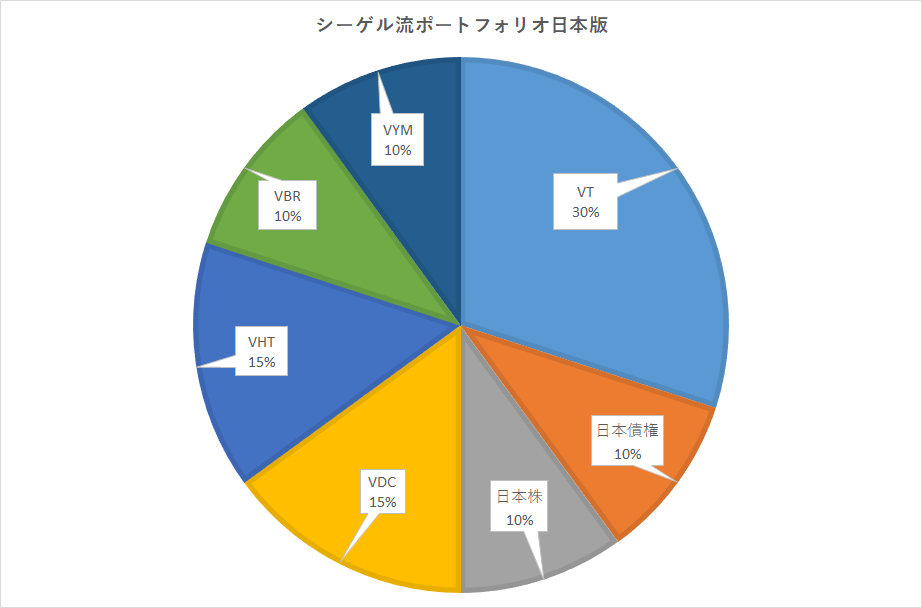

当サイトのポートフォリオにはVWOは含まれていませんが、VTの一部が新興国になっているため、VTをVEA、VWO、VTIなどに分解して新興国比率を高めることもできます。

近々VWOの記事も更新することになると思いますが、米国への投資に割高感がある中では優秀な投資先といえますのでご興味があればそちらもご覧ください。

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫!

つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫! 老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説!

老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説! 米国ETFランキング まとめ記事

米国ETFランキング まとめ記事 シーゲル流、日本人向けポートフォリオ

シーゲル流、日本人向けポートフォリオ 2019年買うべき銘柄──ロコ20種2019年版

2019年買うべき銘柄──ロコ20種2019年版 絶対読んでおきたい株式投資本!難易度別おすすめ書籍集

絶対読んでおきたい株式投資本!難易度別おすすめ書籍集 運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編>

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編> ROKOHOUSE式 可変レバレッジド・ポートフォリオ

ROKOHOUSE式 可変レバレッジド・ポートフォリオ ドルコスト平均法という残念な宗教

ドルコスト平均法という残念な宗教 リスクと複利の関係についての解説<前編>

リスクと複利の関係についての解説<前編> リスクと複利の関係についての解説<後編>

リスクと複利の関係についての解説<後編> デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ

デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ 投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

お気軽にコメントをどうぞ。※管理人からのレスは期待しないでください。