国際分散投資とは、投資先を国単位で分散させることによって、リスクを下げることができるとされる手法です。

グローバル化によってそれぞれの国の経済は繋がりつつありますが、最終的に相関係数が1(完全に同じ動き)になることはありえません。

依然として国単位で戦争などにより資本が破壊される可能性はありますし、これから先も国単位の政治リスクというのは存在し続けます。

現代ポートフィリオ理論の考え方を借りることで、どのようなポートフォリオを組めば良いリスクリターン比が得られるのか、考えてみましょう。

過去のデータにおける効率的ポートフォリオ

グラフを参照する前に、確認事項があります。

次のデータは、1970年から2006年12月までの数値が前提となっているということです。

現代ポートフォリオ理論では、必ず何かの数値を前提として、効率的なポートフォリオを算出します。

つまり、前提となる利回り、リスク、相関係数が変化すれば、当然最適なポートフォリオも変化します。

このデータをそのまま自分のポートフォリオに再現すればハッピー、ということにはならない点には注意してください。

重要なのは、どのようなリターン、リスク、相関係数を想定したときに、どのようなポートフォリオ配分を取るのが良いのかを理解しておくことです。

また、このデータはドル建てにおける計算なので、アメリカ人にとってのリスクの計算になっています。

日本人から見たときの米国株には為替リスクが存在するため、円建ての為替リスクを考慮すると別の結果になる点に注意してください。

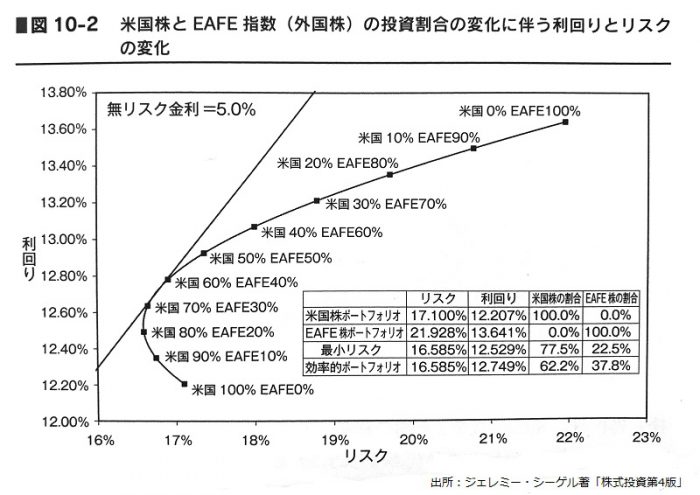

この表は、米国株とEAFE株の最適な比率を求めるためのグラフです。

グラフ外の情報として、米国株の利回り、EAFE(北米除く先進国)株の利回りの相関係数はこの間57.42%でした。

この期間においては、米株に比べてEAFE株はリターンもリターンも高めになっており、米国からみたときのEAFE株はハイリスク・ハイリターンだったことになります。

このグラフにおいて最小のリスクとなるのは米国比率が77.5%のときでしたが、重要なのは最小リスクとなる点ではなく、利回りとリスクのバランスが「最適」となる点です。

結果としては、米国株のリターンが62.2%、37.8%のときが過去において最適なバランスとなっていました。

未来における効率的ポートフォリオとは?

では、過去の米株最適比率が62%だったとして、これからはどうでしょう。

ここからは、次のように考えます。

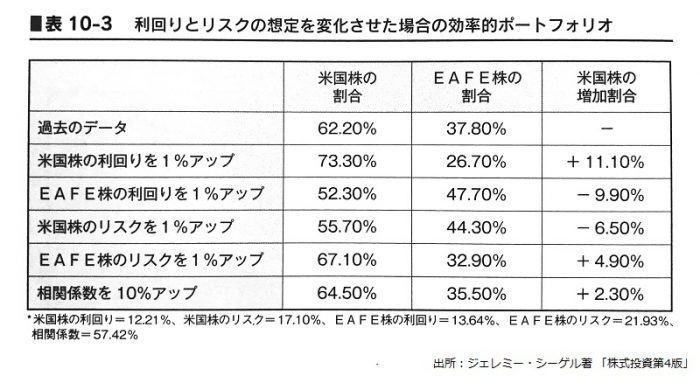

この表では、米国株の利回りやリスク、外国株との相関係数を過去のデータから変化させたときに、先ほどの最適なポートフォリオ比率をどのように変化させればよいかが記述してあります。

例えば、米株のこれからのリターンが先ほどの12.21%よりも1%上がって13.21%になることを想定するのであれば、米国株の比率は73.30%まで上昇させるべきとなります。

確認事項として最初にあげましたが、この表ではアメリカ人目線のリスクとなっていて、ドル建てにおける為替リスクが評価されているため、米国株のトータルリスクは日本人の僕たちにとってもう少し高くなります。

逆に、円建てにおいてリスクが低いのは日本株ですので、日本株をある程度混ぜていくことでポートフォリオ全体のリスクを下げることができると考えられます。

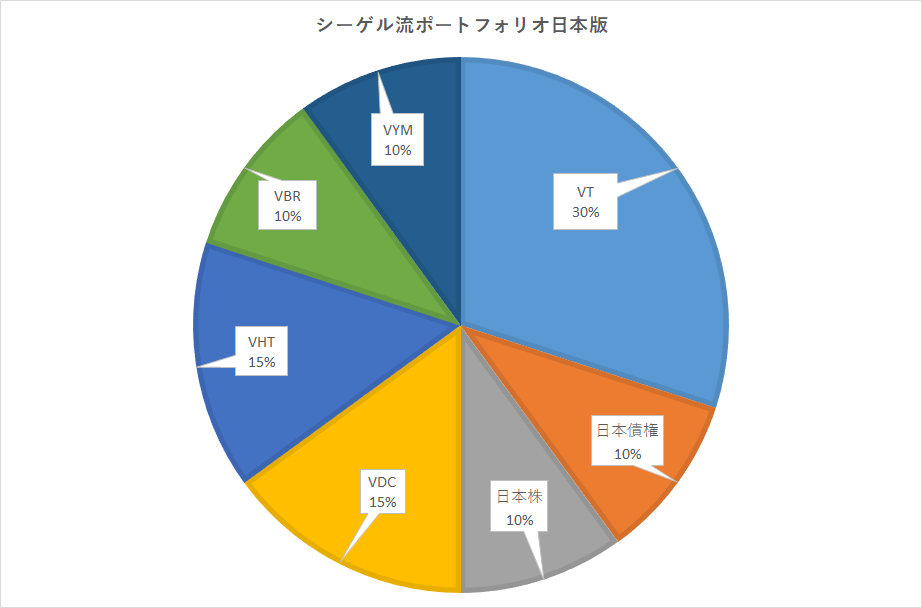

このことは当サイトのポートフィリオにおいて、10%-20%の日本株を採用しているひとつの理由となっています。

アメリカ市場は重要だが、アメリカ一国投資は不合理である

各国の相関係数が高くなってきているのは事実ですが、これまでに見てきたように効率的なポートフォリオは100%米国株でもなく、100%日本株でもない、その間のどこかに存在しています。

当サイトの推奨ポートフォリオにおける米株の比率は全体のうち65%程度です。

アメリカの株式市場だけを注目するのではなく、外国、特に新興国に注目することの重要性は高まりつつあると僕は考えています。

アメリカのバリュエーションが高まりつつあること、また将来の経済市場においても中国やインドの台頭によって、アメリカのシェアが下がっていくことは確実で、国際分散投資の必要性は疑う余地がありません。

各国のリターン、リスク、相関係数は事前にわかるものではないので確実な計算はできませんが、大体どのようなポートフォリオが効率的なのかを抑えておくことが重要です。

基本的には、相対的に高いリターンで低いリスクの株は多めに、低いリターンで高いリスクの商品は少なめに持つことでポートフォリオを構成するのが良いとされていますので、皆さんも自分のポートフォリオを作るときの考え方として取り入れてみてください。

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫!

つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫! 老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説!

老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説! 米国ETFランキング まとめ記事

米国ETFランキング まとめ記事 シーゲル流、日本人向けポートフォリオ

シーゲル流、日本人向けポートフォリオ 2019年買うべき銘柄──ロコ20種2019年版

2019年買うべき銘柄──ロコ20種2019年版 絶対読んでおきたい株式投資本!難易度別おすすめ書籍集

絶対読んでおきたい株式投資本!難易度別おすすめ書籍集 運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編>

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編> ROKOHOUSE式 可変レバレッジド・ポートフォリオ

ROKOHOUSE式 可変レバレッジド・ポートフォリオ ドルコスト平均法という残念な宗教

ドルコスト平均法という残念な宗教 リスクと複利の関係についての解説<前編>

リスクと複利の関係についての解説<前編> リスクと複利の関係についての解説<後編>

リスクと複利の関係についての解説<後編> デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ

デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ 投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

お気軽にコメントをどうぞ。※管理人からのレスは期待しないでください。